Дуже важливих новин для учасників

світових та українського фінансових ринків немає. Можливо для останніх, крім

новини, що Кабінет Міністрів України імовірно дозволить з 22 травня роботу

міського транспорту, а з 25 травня роботу метро.

Вчора на світових фінансових

ринках говорили про перші успішні випробовування вакцини проти COVID-19 на

людях.

Перед іншими новинами до огляду

динаміки на фінансових ринках.

Український фінансовий ринок.

Торгова активність в сегменті

акцій на українських біржах вчора скоротилась до мінімуму.

Це якщо так можна назвати день

без угод і лише з трьома значимими змінами котирувань акцій на Українській

біржі.

Останнього виявилось досить, щоб

індекс Українській біржі вчора знизився ще на 0,2%. Це сталось завдяки тому, що

ціна акцій «Укрнафти», яка лише минулої п’ятниці зросла зі 130 до 131 гривень

за акцію «відкотилась» назад о 130 гривень, знизившись на 0,8%.

Крім цього вчора лише по

котируванням на Українській біржі зросла ціна акцій Крюківського

вагонобудівного заводу, на 5,9% з 16,05 до рівно 17 гривень за папір та на 0,5%

зросла ціна пайових паперів американської компанії Apple - до 8343 гривень за

акцію.

Офіційний курс гривні до долара

США (курс НБУ) на 19 травня встановлено на рівні 26,5710 гривень за 1 долар США (-0,0670 гривень).

Курс долара США на 18 травня за НБУ становить 26,6380 гривень за 1 долар.

Курс гривні укріпився до

найвищого значення по відношенню до долара США за останні два місяці. В

останній раз курс гривні був вищим 17 березня.

Вже більше місяця, після

початкового п’ятиденного сильного руху уверх курсу гривні з кінця березня,

гривня з невеликими перервами повільніше і далі укріплюється по відношенню до

долара США та євро. Детальніше - на графіку НБУ, посилання https://bank.gov.ua/markets/exchangerate-chart

За даними http://ua.cbonds.info/ станом на 18.05.2020

дохідність найбільш «коротких» євробондів України складала 7,15% та 6,82%.

Дохідність самих «дальніх» євробондів України на 18.05.2020: з погашенням 1

вересня 2027 – 7,88%, 1 листопада 2028 року – 8,55%, 25 вересня 2032 року

– 7,81%.

За даними http://ua.cbonds.info/ станом на 15.05.2020

дохідність найбільш «коротких» євробондів України складала 7,39% та 7,05%.

Дохідність самих «дальніх» євробондів України на 15.05.2020: з погашенням 1

вересня 2027 – 8,00%, 1 листопада 2028 року – 8,68%, 25 вересня 2032 року

– 7,90%.

За даними http://ua.cbonds.info/ станом на 14.05.2020

дохідність найбільш «коротких» євробондів України складала 7,07% та 6,90%.

Дохідність самих «дальніх» євробондів України на 14.05.2020: з погашенням 1

вересня 2027 – 7,66%, 1 листопада 2028 року – 8,98%, 25 вересня 2032 року

– 8,13%.

Маємо повернення до тренду

зменшення дохідностей та зростання ціни євробондів, як і в цілому наближення до

їх недавніх цінових максимумів.

Більш детально все, що стосується

дохідностей інвестицій в українські євробонди, видно на графіку абсолютних прибутків інвестицій в

українські єврооблігації, який можна знайти на сайті за посиланням: http://cbonds.ru/indexes/indexdetail/?group_id=323.

Це графік зміни цін по всім

випускам плюс дохід від купонів з їх реінвестуванням, включаючи й накоплений,

але ще не отриманий дохід. Тобто це те, що отримав би інвестор, який інвестував

би пропорційно розмірам випусків, включаючи й дохід, який він незабаром має отримати

у вигляді чергових купонів.

Світові фінансові ринки.

Як і передбачалось у вчорашньому

денному огляді, фондові індекси США та Європи суттєво виросли. Проте в цьому

рості вони перевершили сподівання і ріст був просто дуже суттєвим.

Схоже подіяла фраза написана

президентом США Дональдом Трампом в Twitter шість днів тому: «Коли так звані

«багаті хлопці» негативно говорять про ринок (акцій), ви завжди повинні

пам’ятати, що деякі роблять великі ставки проти нього, і заробляють багато

грошей, якщо він знижується. Тоді вони виказують своє позитивне ставлення (до

нього), отримують широке висвітлення (цих своїх думок) і допомагають ринку

зростати. Вони мають вас обома способами. Ледь-ледь, але законно? Посилання: https://twitter.com/realdonaldtrump/status/1260574760930545666

Про неї згадувалось в нашому

огляді за 05.14.2020 наступного дня після її розміщення.

Ця цитована засобами масової інформації приховано лайлива теза,

яку хтось міг би оцінити як приховану загрозу, а хтось як прихований тиск, була

адресована більш «простим» громадянам США більш «рядовим» акціонерам для

підтримки і кільком мільярдерам-фінансистам, які недавно і, варто зазначити, в

значній мірі, обґрунтовано висловились на тему дорожнечі поточного ринку акцій

США. Хоча дехто з них, цілком можливо мав ц цьому і власний інтерес.

Однак, варто зазначити, що

Дональд Трамп, окрім піклування про економіку США та більш простих міноритарних

акціонерів своєї країни, для яких вищі ціни акцій в цілому кращі, також можливо

не забув і про власний інтерес переобратись на другий термін. А цьому доволі

суттєво сприяють вищі значення фондових індексів. І на це вказує також не один

фінансовий оглядач за кордоном.

В нашому огляді за 14.05.2020

року було написано, що позиція президента США, може мати помітний позитивний вплив

на поведінку ринки акцій. Чи була вона причиною, однією з причин вчора, чи ні,

але вчора фондові індекси Європи та США сильно підросли.

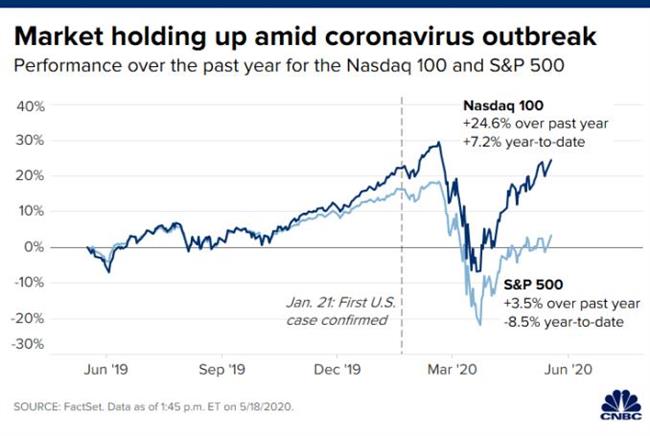

Тож вчора широкий фондовий індекс

США S&P 500 підскочив на 3,15%, широкий загальноєвропейський фондовий

індекс STOXX 600 підстрибнув на 4,1%, а композитний доларовий індекс країн, які

розвиваються, MSCI EM, додав 1,3%.

Мораль цього ще й така –

слідкуйте за нашими новинами і ви набагато краще зможете будувати очікування по

поведінці фінансових ринків.

Ще трохи по темі.

«S&P 500 зріс на 3% за

останні 12 місяців, в той час як стійкість ринку продовжує багатьох спантеличувати.»

Такий заголовок вчора в одній з заміток на ресурсі CNBC.

Що неправильного в наступному

розрахунку. Прибуток в наступні 12 місяців умовної індексної індексу S&P

500 складе в наступні 12 місяців 120. Зазвичай в часи кризи настрій інвесторів

пригнічений і відношення ціни до прибутків у наступні 12 місяців складає 15,0.

Тож значення індексу S&P 500 має колись бути на рівні 1800, на 39% менше за

значення вчорашнього закриття. І, хоча на цій стадії циклу зниження ще має бути

не таким потужним, та все ж. Ми вже ж бачили цього року значення індексу 2237,4 пункти, на 24% меншого і

тоді, навпаки, дивувались несподіваній силі та швидкості зниження індикатору.

Видається, що можна виділити ряд

складових цього, які посилюють одна одну:

ФРС дуже швидко відреагував на

проблему і нормалізував ситуацію на грошових ринках. На відміну від попередніх

криз на борговому ринку не відчувається напруги, рефінансування боргів йде без

проблем.

Низькі поточні ставки, ще

наслідувані з попередньої кризи роблять оцінку по коефіцієнту P/E не адекватною

в повній мірі. Адже є ще оцінка по премії за ризик інвестування IRR мінус дохідність

боргових інструментів, наприклад 10-и річних державних облігацій США. З точки

зору простого сенсу це означає, що боргові інструменти зараз занадто малодоходні

і в них має менше сенсу інвестувати.

Є сильна швидка реакція фіскальних

властей і сильне фіскальне стимулювання економіки.

Ймовірно у фінансистів, експертів

та керівників ФРС є уявлення, що «високий» ринок буде сприяти швидкому

економічному одужанню США. Тож вони можуть бути з банками-основними гравцями на ринку акцій в змові

і стимулювати їх дешевими позиками.

Не варто скидати з ваги терезів

чинник виборів в США та президента Трампа. Економічні показники та показники

ринку акцій є тими чинниками, які за аналізом опитувань дуже сильно впливають

на результат виборів, а діючий президент США на відміну від попередників

взагалі дуже сильно слідкував за фондовим ринком і без того переймався його

поведінкою.

Все це може приводити до того

«галасу», який є зараз коло цього ринку, «казкам» про швидке відновлення

економіки США, сприяти сильно завищеним, як видається на сьогодні оцінкам

наступних корпоративних прибутків галузевими аналітиками, надоптимістичним

виступам окремих «голів, що розмовляють» з екранів телевізорів на фінансових

каналів.

Щось з того, що вони говорять,

врешті решт, може виявитись правдою.

Однак, після того, як факт чи

феномен був у великій мірі пояснений, велике питання адекватності поточної

ринкової оцінки акцій США залишилось.

Сьогодні зранку ф’ючерси на

американські та європейські фондові індекси зростають. Індекс MSCI EM зранку додає

1,2%.

Українські фінансові новини.

Економіка України.

Споживчі настрої українців у

квітні 2020 року погіршилися на 6,8 пункти - до 66,2 пункту за 200-бальною

шкалою, а оцінка ними свого поточного становища - на 18,4 пункту, до рівня 2017

року, або до 48,8, свідчать дані дослідницького агентства Info Sapiens,

розміщені на сайті в понеділок.

Згідно з дослідженням, скорочення

індексу поточного становища (ІПС) відбулося в зв'язку з різким зниженням

індексу доцільності великих покупок - на 29 пунктів, до 45,3, а також падінням

індексу поточного особистого матеріального становища на 7,8 пункту - до 52,3.

І ще одна новина і теж не

позитивна.

Протягом січня-березня 2020 чисельність

населення України скоротилася на 71,8 тис. людей і на 1 квітня становила 41

830,6 тис. людей, повідомила Державна служба статистики.

Негативна новина. Громадян

України стає все менше. Крім гуманітарної складової – це ще й негативна

економічна новина.

Корпоративні новини. Криза в

електроенергетиці України.

Тривала приватизація «Центренерго»

негативно відбивається на ефективності управління компанією і вирішенні

оперативних державних завдань, зазначила т.в.о. міністра енергетики та захисту навколишнього

середовища Ольга Буславец.

В інтерв'ю агентству «Інтерфакс-Україна»

в якості прикладу вона навела рішення компанії по включенню в роботу

газо-мазутних блоків в умовах профіциту вугілля. Це при тому, що необхідно

забезпечити гарантований збут вугілля, яке видобувається на державних шахтах

при тому, що в компанію інвестувались кошти для переоснащення блоків на

спалювання вугілля марки «Г», яка добувається на державних шахтах.

Буславец нагадала, що

міністерство як орган управління не має можливості впливати на дії ген

компанії, а перебування компаній під контролем Фонду держмайна ніколи не

сприяло ефективному управлінню.

Нагадаємо, що в другій половині

минулого року компанія «Центренерго» укладала не вигідні угоди на ринку

електроенергії, а також вугілля, що вело до значних збитків чи додаткових

збитків компанії. Кабмін вирішив змінити керівництво компанії, але цього за

якимось причинами не було зроблено.

Також нагадаємо (вже про своє),

що «Центренерго» єдиний з емітентів з індексної корзини Української біржі, який

не опублікував досі фінансової звітності за перший квартал 2020 року.

Кабінету міністрів України,

напевне, варто робити якісь висновки.

А між тим учасники фінансового

ринку України вже зробили певні висновки і «опустили» ціну акцій «Центренерго» «нижче

всіх». З дня тимчасового припинення торгів на УБ 15.06.2018 ціна акцій «Центренерго»

втратила 55%, в той час, як індекс біржі лише 17%, а ціна акцій «Донбасенерго»

додала 4%. Звичайно можна говорити про точку відліку і це справедливо. На

певних інших часових проміжках картина набагато більш сприятлива для

«Центренерго» на фоні відомих проблем «Укрнафти» та «Донбасенерго». І все ж.

Знову до ще однієї проблемної

компанії.

Верховний суд заборонив «Укрнафті»

виводити з-під застави 2 044 нафтогазових свердловин компанії на 3,327 млрд

гривень. Про це свідчать дані в єдиному реєстрі судових рішень.

Згідно з ними, в травні 2018 року

«Укрнафта» звернулася до суду з проханням визнати протиправними дії Офісу

великих платників податків Державної фіскальної служби (ДФС) щодо складання і

затвердження акта опису майна «Укрнафти».

У компанії стверджують, що ДФС

безпідставно відмовила в прийнятті запропонованого «Укрнафтою» майна у вигляді

2,061 млрд куб. м газу на 18,061 млрд гривень для опису і внесення в податкову

заставу.

«Оскільки позивач («Укрнафта») у

податкову заставу запропонував майно (природний газ), не підтвердивши при цьому

наявність у нього цього майна станом на квітень 2018 року, Офіс найбільших

платників податків ДФС правомірно вписав у податкову заставу майно позивача,

виявлене у відповідності з державним реєстром, і зареєстрував податкову заставу

на це майно», - наголошується в матеріалах суду.

Учасники місцевого ринку акцій

вже добряче стомились відслідковувати чергові повороти кількох дуже драматичних

сюжетів навколо нафтогазової компанії. Дивом даєшся, як бізнес, який має

приносити прибуток і майже регулярно платити дивіденди перебуває в нинішньому

його стані.

Зовнішня ліквідність та зовнішнє

фінансування України.

Національний банк у період з 12

по 15 травня скоротив купівлю валюти на міжбанківському валютному ринку на 19%

до 161,5 млн доларів порівняно з попереднім тижнем, 4-8 травня.

Незважаючи на певне зниження

купівлі новина позитивна. Нацбанк продовжує суттєво нарощувати обсяги

міжнародні резерви, які в тому числі і через падіння імпорту вже складають 4,5

місячних його обсягів, що на 50% вище за відому мінімальну позначку достатності

міжнародних резервів по цьому критерію.

Державні фінанси України.

У січні-квітні поточного року до

зведеного бюджету надійшло 225,6 млрд гривень, що на 16,1 млрд гривень, або на

7,7% більше, ніж за аналогічний період минулого року.

Більш важливий показники

виконання державного бюджету, щоб зрозуміти ситуацію з фінансовою стабільністю

в державі та розмірами позичок, можливими їх умовами.

Проте бюджетні проблеми 2020, як

вже багато разів було написано в наших оглядах, в тому числі і в минулому мають

дуже сильно допомогти вирішити зовнішні позички цього року.

Світові фінансові новини.

Значимих світових новин за вчора

та станом на сьогоднішній ранок небагато.

Минулої п’ятниці FactSet та Refinitiv

опублікували свої тижневі огляди прибутків та доходів компаній, акції яких

входять до індексного кошику S&P 500, та їх прогнозів.

Станом на вечір минулої п’ятниці

454 компанії або 90% опублікували фінансову звітність за перший квартал 2020

року.

Зміна змішаного прибутку

фактичного та прогнозованого по тим компаніям, які ще не відзвітували, за

зведеними даними галузевих аналітиків складала на дату мінус 13,8% за даними FactSet

та за очікуваннями галузевих аналітиків за даними Refinitiv – мінус 12,1%.

Зведені прогнози галузевих

аналітиків на наступні квартали за даними FactSet: другий квартал 2020 року (-41,9%),

третій квартал (-23,8%) та четвертий квартал (-11,6%) та повернення до росту у першому

кварталі 2021 року (+12,6%).

Зведені прогнози галузевих

аналітиків на наступні квартали за даними Refinitiv: другий квартал 2020 року (-41,9%),

третій квартал (-24,0%) та четвертий квартал (-12,5%) та повернення до росту у першому

кварталі 2021 року (+11,9%).

35 компаній дали свої прогнози на

другий квартал 2020 року, в середньому раніше орієнтири давали в середньому 107

компаній.

Коефіцієнт P/E по чистому

операційному прибутку вперед на 12 місяців вперед для S&P 500 за даними FactSet

становить 20,3. Це співвідношення вище середнього значення за останні 5 років

(16,7) та вище середнього за 10 років (15,1).

За даними Refinitiv коефіцієнт

P/E по чистому операційному прибутку 2 квартал 2020 – 1 квартал 2021 становив

на закритті минулої п’ятниці 22,0.

І це, як немало аналітиків кажуть,

по сильно завищеним прогнозним прибуткам. Неадекватність поточних прибутків

видно по тому, що прогнозний річний прибуток в 2021 році перевищує фактичний

2019, 164,68 в порівнянні з 162,93 для умовної акцій S&P 500, що виглядає

більш, ніж сумнівно, якщо виходити з того, що економіка США та більшості країн

вийде на докризовий рівень лише в кінці 2021 по сьогоднішнім уявленням.

Щоправда завищення майбутніх прибутків на квартали вперед було завжди.

І знову до місцевого ринку акцій.

Вчора індекс Української біржі ще

дещо знизився. Це не сильно попсувало технічну картину в індикаторі. Однак

наразі важко щось на цій підставі

говорити про наступний рух індикатору. Фондові індекси Західної Європи та США вчора

підійшли до своїх локальних максимумів, І тут наступна картина не дуже

зрозуміла. Тож куди будуть рухатись котирування місцевих акцій. Можливо – в

«боковику»? А може, якщо світові фондові

індекси,зростуть, то індикатор УБ теж зросте. Побачимо.

Рис.1

Рис.2

сайт "КІНТО"

тел. (044) 246-73-50