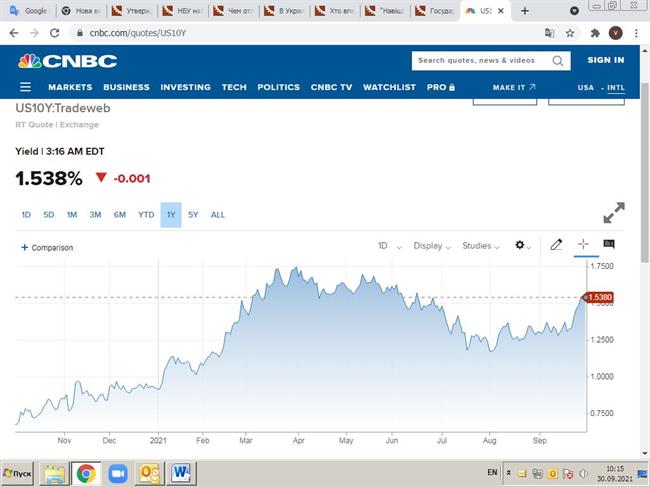

Основною новиною для

фінансових ринків стало швидке зростання дохідності державних паперів США та

Німеччини, в першу чергу США.

Цей рух привів до руху практично

в усіх значимих активів:

- зниження на ринку акцій,

- зростання курсу долара США,

- зменшення ціни золота,

- і в тому числі зниження ціни та зростання дохідності українських

державних євробондів

Також місцевим учасникам

ринку акцій варто звернути увагу на продовження зростання дохідності ОВДП, в

першу чергу на первинному ринку, але також і ріст дохідності на вторинному

ринку.

Однак, цінність інвестицій в

українські ОВДП можна поставити під питання через подальше укріплення гривні,

яке може бути тимчасовим.

Тому в цьому огляді

спеціальна увага приділяється курсам валют і описані недавні прогнози по курсу

гривні від НБУ та міжнародного рейтингового агентства Fitch. Учасникам місцевого фінансового ринку варто

звернути пильну увагу на ці прогнози та, можливо, проглянути розділ «Ринок

валют» в цьому огляді.

Це необхідно, щоб прийняти рішення,

чи інвестувати зараз в ОВДП в гривні, чи в ОВДП у валюті, чи чекати сезонного

знецінення гривні для інвестування в гривневі папери.

До речі певний ріст

дохідності ОВДП, ріст дохідності державних облігацій в світі підштовхує до

того, щоб зробити паузу. Та виходячи з поточної немалої дохідності ОВДП і

враховуючи прогнозну їх динаміку, і прогнозну динаміку курсу валют учасникам

ринку для прийняття рішення слід провести нескладні розрахунки.

Якщо ж коротко по вхідній

інформації, то згадані тільки-но аналітичні прогнози передбачають міцну гривню

в наступному році, однак імовірно розходяться стосовно прогнозного курсу гривні

до кінця року.

Також учасникам ринку акцій варто звернутись до інформації наведеної в кінці

цього огляду, в кінці блоку новин, а саме до прогнозів по індексу S&P 500 провідних

аналітиків-стратегів на ринку акцій США з коментарями по їх переглядів цільових

значень і подивитись на все це в контексті останніх коментарів по фондовому

ринку, борговому ринку США та ринку валют, які наведені в кінці огляду окремо.

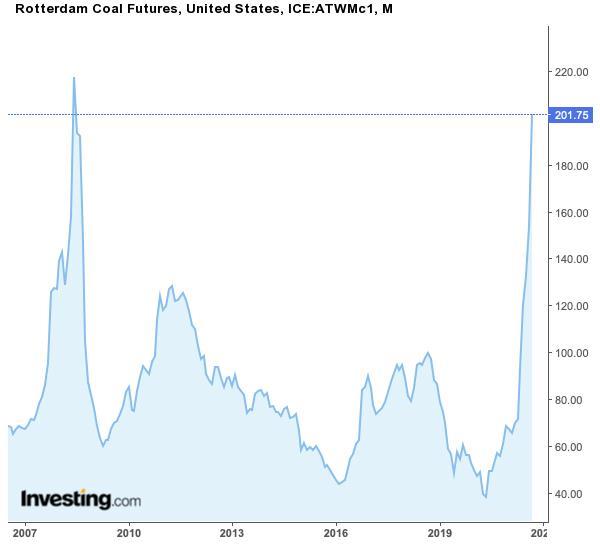

Варто звернути увагу на

кризу на світовому ринку енергії від нафти та газу до вугілля, про що також більше

в блоці новин.

Серед новин по українським

емітентам варто загадати про те, що акціонери ПАТ "Донбасенерго" на

позачергових загальних зборах постановили ініціювати процедуру санації компанії

до відкриття провадження у справі про банкрутство, а "Кернел" викупив 3,23 млн своїх

акцій, що складає 3,84% статутного капіталу компанії, за ціною 60 польських

злотих за штуку на загальну близько $50 млн. Імовірно аграрний холдинг

продовжить викуп, що в стабілізує ціну цих акцій ще на певний час. Поки

формально рішення що робити з викупленими паперами не прийнято. А це рішення про

спосіб наступного розподілу акцій є дуже важливим для внутрішньої ціни акцій

«Керенела». Якщо буде анулювання акцій, то такий крок буде фактично зростання справедливої

ціни однієї акції за рахунок зменшення кількості паперів в обігу. А це значить

і наступне зростання ринкової ціни в середньому.

Якщо буде наступне

преміювання – то це фактично означитиме оббирання інших акціонерів. Адже

компанія фактично подарує великі зароблені нею кошти лише невеликій групі

акціонерів. А це по факту порушення прав інших акціонерів (хоча формально

процедури будуть витримані), присвоєння грошового потоку компанії і належних усім

акціонерам коштів. І такий викуп мав би в перспективі значно зменшити ціну

акцій «Кернела» через зникнення грошового потоку компанії на певний час і

загрозу таких кроків і в майбутньому.

Що стосується іншого, то

варто згадати, що останні дані по економіці різних країн та інфляції не

вражають і не додають оптимізму учасникам ринків.

Так само не додають

оптимізму і останні обережні коментарі керівників провідних центробанків світу.

Іншими словами слід очікувати

наступного поміркованого подальшого зростання дохідності державних облігацій у

великій кількості країн світу, поміркованого росту курсу долара США по

відношенню до більшості валют та певного негативного тиску на ринок акцій, який

можливо все ж не зможе перервати невеликого зростання фондових індексів до

кінця року (питання спірне).

Про це та інше в блоці

новин, а також в огляді ринків, який цьому передує.

ФІНАНСОВІ РИНКИ

Ринок акцій України.

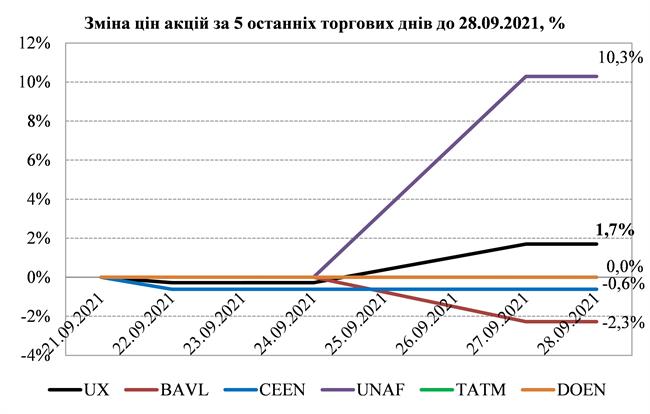

Спершу огляд динаміки ринку місцевих акцій за минулий тиждень.

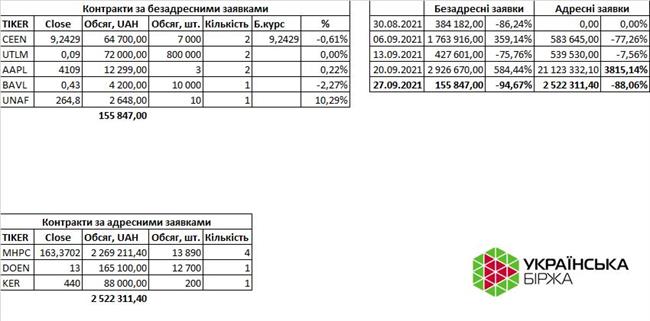

Результати торгів акціями в Україні на минулому тижні, закінчуючи цими понеділком

та вівторком, 27- та 28.09.2021, відображені на Рис. 1-5. На рисунках є

динаміка цін окремих «індексних» пайових паперів, і обсяги торгів на

Українській біржі.

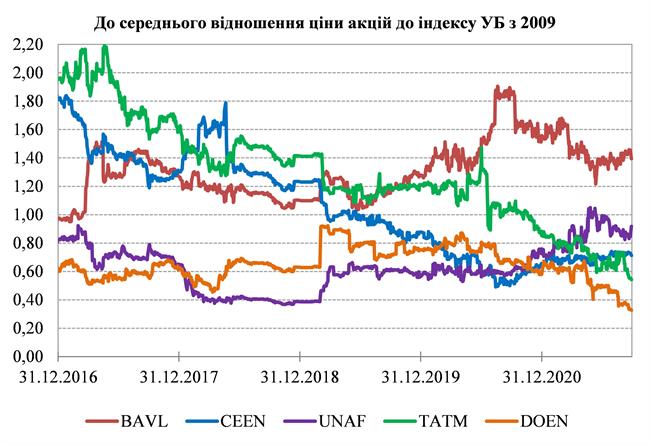

На Рис. 5 для розуміння рівня поточних цін відображене відношення цін окремих

індексних пайових паперів та індексу Української біржі поділене на середнє таке

відношення за період 12 років з початку 2009 року. Графік побудований за період

п’ять років та 9 місяців. Це важлива інформація, яка дає розуміння цін місцевих

акцій «в контексті», а саме, який період підйому чи спаду по відношенню до

«звичного» рівня (на графіку для всіх паперів – це 1,0), що вони «переживають»

зараз і якою була картина кілька років назад.

Минулий тиждень

характеризувався низьким чи дуже низьким, навіть як для місцевого ринку акцій

обсягом торгів акціями на Українській біржі, Рис. 2. Помітні обсяги торгів були

хіба що з акціями «Центренерго» і ще невиразного «Укртелекому». Значний скачок

уверх ціни Укрнафти відбувся по одній угоді і при дуже малому обсягу торгів –

10 паперів, 2,7 тисячі гривень. Чи відображає такий рух зміну ставлення ринку

до цього паперу - дуже велике питання. Хоча є і сильний об’єктивний чинник для

росту ціни «Укрнафти» - дуже велике зростання цін на нафту (дивись новини). І

саме через цю одну маленьку угоду підріс за минулі п’ять торгових днів і увесь індекс

Української біржі, в протилежність невиразній ціновій динаміці акцій на

найбільших ринках.

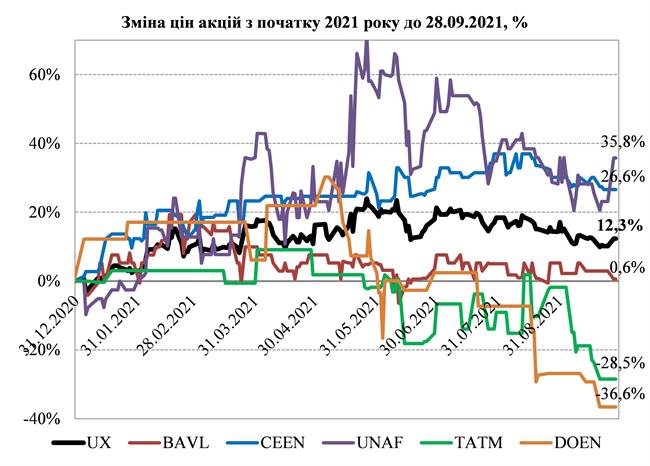

Та в цілому зміна індексу Української біржі на більшості значимих зараз часових

інтервалах дуже близька до змін більшості відомих фондових індексів, Рис 1,

Таблиця.

Зниження обсягів торгів на

УБ можливо викликане непевністю стосовно наступної динаміки світових фондових

індексів, про що трохи далі.

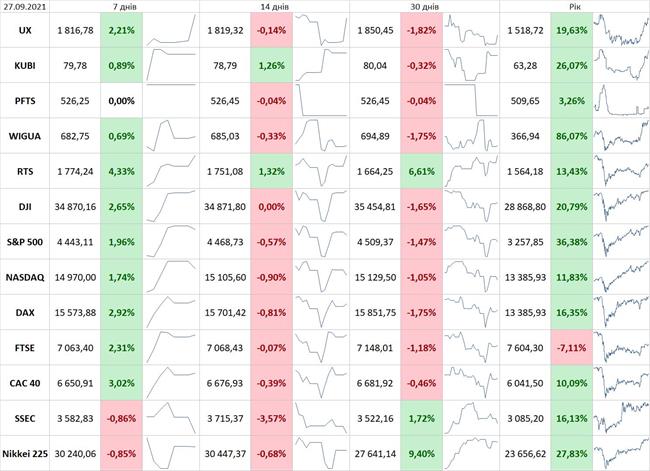

Зміна українських та

світових фондових індексів за тиждень до понеділка 27.09.2021 включно (до

зниження на найбільших фондових біржах цього вівторка!), за два тижні, за

місяць та з початку року.

Значення, поряд маленькі

графіки.

Рис.1

Зміна цін окремих

«індексних» паперів, і обсяги торгів на Українській біржі за минулий тиждень до

понеділка за період 22.09-27.09.2021 включно та обсяги торгів на УБ за минулі

чотири тижні.

Рис.2

Рис.3

Рис.4

Рис.5

Ринок облігацій України та

світу.

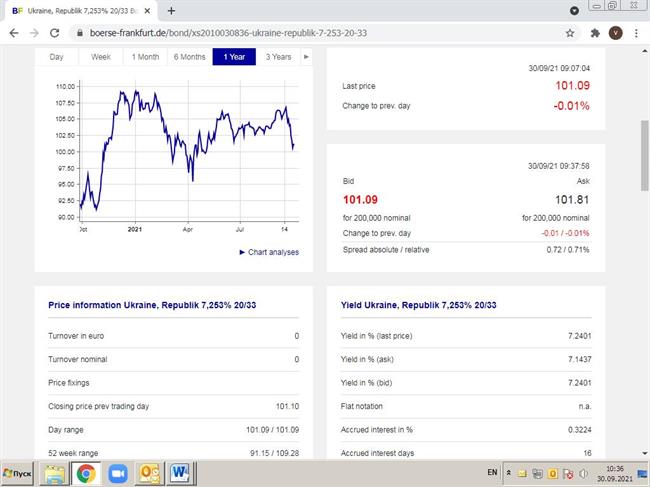

Ціни українських державних

євробондів за останній тиждень помітно знизились, а їх дохідності відповідно помітно

підросли, Рис. 6.

Цей рух дуже ймовірно спричинений

швидким і значним зростанням дохідності державних облігацій США в очікування

зменшення темпу викупу з ринку облігацій провідними світовими центробанками, що

стало, повторимось, основною і дуже важливою знаковою подією на світовому

фінансовому ринку і привело в рух всі активи та валюти Рис. 7.

Цей тренд імовірно

продовжиться, можливо з паузами до кінця року і це зростанні дохідності

боргових інструментів буде впливати на всі активи, в першу чергу фінансові (але

можливо і на товарний ринок) та буде мати сильний вплив на ринок валюти.

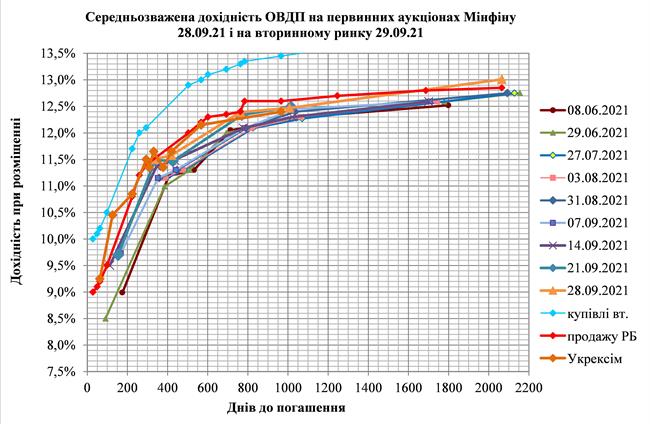

Міністерство фінансів на аукціонах з продажу облігацій внутрішньої

державної позики (ОВДП) 28 вересня збільшило обсяг залучених коштів за рахунок

гривневих паперів до 6,96 млрд грн. – дані Мінфіну.

Більший обсяг розміщення, ніж на аукціонах, які проводились на

попередньому тижні, особливо, якщо порівнювати лише з гривневими паперами, був

досягнутий за рахунок продажу «довгих» шестирічних паперів з погашенням в 2027

році (як виявилось в результаті) на несподівано для багатьох оглядачів значну

суму та, важливо!, продовження підвищення в цілому дохідності гривневих

облігацій, Рис. 8.

Інвесторам запропонували п'ять

випусків цінних паперів у гривні з терміном обігу 1 рік, 1,5 року, 2 роки, 3

роки і 6 років.

Найкоротші із запропонованих

однорічні ОВДП були розміщені на 927,54 млн грн під 11,5% річних. Тижнем раніше

вони розміщувалися під 11,49%, а на початку вересня - під 11,15% річних.

Облігації строком обігу

півтора року були продані на 833,72 млн грн, їх дохідність зросла до 11,58%

річних з 11,47% тижнем раніше.

У той же час від розміщення

дворічних облігацій надійшло 1,54 млрд грн, дохідність цих паперів виросла до

12,39% з 12,34% річних тижнем раніше.

Ще 1,18 млрд грн принесло

розміщення трирічних ОВДП, при цьому їх дохідність незначно знизилася - до

12,47% річних.

Крім того, Мінфін розмістив шестирічні ОВДП на 2,48 млрд під 13,01%

річних. (І це цікаво – такий великий обсяг розміщення для дуже «дальніх» в

українському вимірі паперів). Причина? Імовірно хороша дохідність при дуже

рідкій пропозиції цих паперів ринку.

Ціна ОЗДП України з

погашенням в 2033 році.

Рис.6

Посилання: https://www.boerse-frankfurt.de/bond/xs2010030836-ukraine-republik-7-253-20-33

Дохідність

10-и річних державних облігацій США.

Рис.7

Рис.8

Валютний ринок

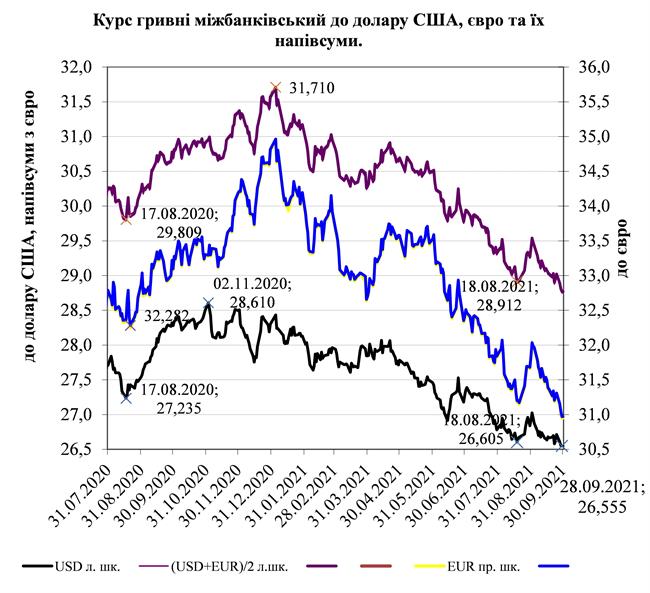

Гривня по відношенню до основних

твердих валют за минулі 7 календарних днів ще більше укріпилась і укріпилась помітно

і вийшла на свій новий півторарічний максимум, Рис 9.

Це робить не такими цікавими купівлю ОВДП для нерезидентів. Водночас це

ставить питання і перед рядом інших учасників ринку валют в України. Коли

гривня почне слабнути і до якої міри? Як швидко це буде відбуватись? Чи варто

інвестувати зараз у валютні ОВДП, чи інвестувати в гривневі державні боргові

папери?

Грудневі ф’ючерси на пару гривня долар на УБ наразі знаходяться на рівні 27,175

(розрахункова ціна), 27,0/27,5

- котирування, незначно вище поточного рівня спот.

Якщо подивитись на співвідношення паритетного (по купівельній здатності) і

номінального курсу гривні, то це відношення в 2021 близько зараз до 3,325, якщо

брати конкретне поточне високе значення курсу гривні, набагато більше за рівень

2,5-2,6 з якого в останні роки починалось значне ослаблення гривні, Рис. 10. Аналізувати

співвідношення паритетного та номінального курсу є іноді більш продуктивним,

ніж динаміку та значення РЕОК, що є традиційним для визначення можливості

девальвації чи укріплення валюти.

Проте саме на динаміку РЕОК звертають увагу аналітики при прогнозуванні

курсу валюти і втому числі курсу гривні.

І от що стосується РЕОК, то

останнє його значення відносно 2005 року, складало в липні 93, вище середнього

рівня за останні роки. Це значення, однак, менше за значення приблизно 100,

досягнуте в грудні 2020 року, з якого почалась швидка наступна девальвації

гривні, Рис.11.

І Національний банк України в

останньому інфляційному липневому звіті 2021 року і міжнародне рейтингове

агентство Fitch 13 серпня 2021 року прогнозували з різною динамікою укріплення реального

курсу в середньому і на наступний рік за рахунок умов торгівлі та Української

біржі – за рахунок ослаблення долара США (що поки не вірно).

Тим не менш Fitch прогнозував помірне сезонне зниження гривні до

кінця поточного року до рівня 27,5 за долар США. І це значення слід тримати

також в умі при прийнятті рішення про інвестування.

При цьому аналітики

агентства Української біржі при цьому очікували більш міцного курсу середнього

курсу гривні по відношенню до твердих валют та долара США в наступному році - UAH

27,5/USD UAH 32,9/EUR в 2022, проти UAH 27,7/USD UAH 33,8/EUR в 2021, і тому

зазначали, що в цілому варто вкладатись у фінансові активи в гривні. Матеріал

під заголовком «Fitch Seasonal Factors To Weigh On Ukrainian

Hryvnia Before Unit Extends Gains», посилання:

https://www.fitchsolutions.com/country-risk/seasonal-factors-weigh-ukrainian-hryvnia-unit-extends-gains-13-08-2021

Що стосується позиції НБУ, то якщо по відношенню до твердих валют позиція не

була явно виражена в звіті, то по відношенню до РЕОК, аналітики центрального

банку України писали про помітне майбутнє укріплення гривні через умови

торгівлі.

Цитуємо наступне повідомлення.

«Національний банк України

підвищив прогноз індексу реального ефективного обмінного курсу (РЕОК) гривні на

третій-четвертий квартали 2021 року до відповідно 1,24 і 1,26 (за базу взято

значення на четвертий квартал 2016 року) порівняно з 1,20 і 1,21 у квітневому

прогнозі, Рис. 12.

"Вища порівняно з країнами - основними торговельними партнерами

інфляція в Україні зумовлюватиме ревальвацію РЕОК гривні, погіршуватиме

конкурентоспроможність українських товарів. Проте зниження інфляції в наступні

роки пригальмує тенденцію до укріплення РЕОК до прийнятних рівнів", - зазначено

в інфляційному звіті на сайті НБУ.

Згідно з ним, у першому

кварталі 2022 року індекс РЕОК зросте до 1,30 і триматиметься приблизно на

цьому рівні протягом усього року.

"Тенденція до укріплення (гривні) узгоджується з фундаментальними

факторами, що також підтверджується прогнозним дефіцитом поточного рахунку,

близьким до стійкого рівня. Отже, РЕОК гривні не відхилятиметься значно від

свого рівноважного рівня та не створюватиме дисбалансів", - констатується

в документі.

У першому півріччі 2023 року

Нацбанк очікує ще невеликого підвищення індексу РЕОК - до 1,33-1,34 з

поверненням до 1,31 у другому півріччі, Рис.12.

НБУ нагадав, що з кінця 2016

року найвищого значення - 1,31 - РЕОК сягав у четвертому кварталі 2019 року,

проте через рік знизився до 1,16» - кінець повідомлення.

При цьому НБУ послався на

сприятливі умови торгівлі, Рис. 13.

Інфляційний звіт НБУ, липень

2021, посилання:

https://bank.gov.ua/admin_uploads/article/IR_2021-Q3.pdf?v=4

Описана методологія

розрахунку курсу валюти:

Інфляційний звіт НБУ, липень

2020, Вставка 6. Оцінка тренду РЕОК для України: BEER підхід, посилання:

https://bank.gov.ua/admin_uploads/article/IR_2020-Q3.pdf?v=4

Гривня почувається в останні

місяці краще не тільки по відношенню східноєвропейських валют, наприклад, до

польського злотого, Рис. 14 чи румунського лея і т.п., але й по відношенню до

російського рубля, що дещо дивно при дуже значному рості цін на російський

експорт, Рис. 15

Однак поки незрозуміло

наскільки на це все накладається 1) нинішній стрибок цін на енергоносії, 2)

необхідність закупівлі Україною відносно великої кількості вугілля в ці

осінь-зиму по чималим цінам і можливо все ж певних додаткових обсягів газу.

Більше про ціни українського експорту та ціни на енергоносії в блоці новин.

Долар США після дуже

значимого руху верх дохідності державних облігацій США укріпився до річного

максимуму по відношенню до корзини інших твердих валют і окремо по відношенню

до євро, Рис. 16 та Рис. 17.

Долар США стоїть високо,

оскільки трейдери готуються до початку зменшення викупів активів з ринку

центробанками і в першу чергу ФРС США, що веде до диференціалу в дохідності

облігацій позитивному для долара.

Рис.9

Рис.10

Рис.11

Рис.12

Рис.13

Пара польський злотий -

гривня. Часовий інтервал 1 день.

Рис.14

Пара гривня російський рубль.

Часовий інтервал 1 день.

Рис.15

Графік пари євро долар.

Часовий інтервал 1 день.

Рис.16

Графік пари євро долар.

Часовий інтервал 1 день.

Рис.17

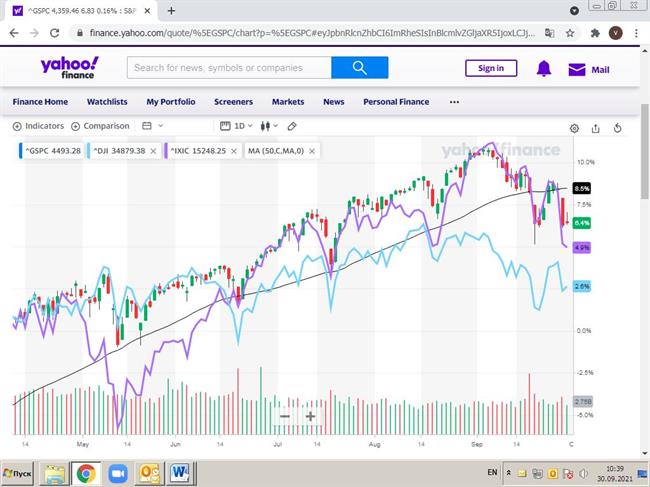

Світові ринки акцій.

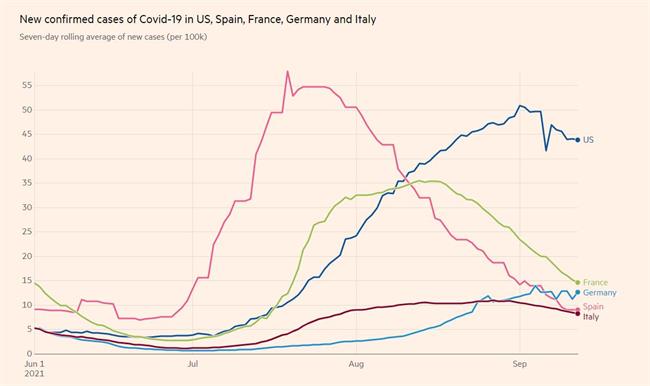

На найбільших світових

ринках акцій після серпневого оптимізму на початку вересня настрій інвесторів

змінився на насторожений. І зараз в кінці місяця після значного росту

дохідності державних паперів США на ринку акцій США панує непевність.

Це відобразилось негативною динамікою американських фондових індексів і на

початку-середині вересня і знову після

відскоку наверх значним зниженням фондових індикаторів цього вівторка на

величину 1,6-2,8%. Індекс S&P 500 за останній рік під час свого росту в

ході дрібних корекцій практично не знижувався нижче своєї 50 денної ковзної

середньої. Однак, у вересні він все ж таки знизився нижче цього рівня, Рис. 12.

Найбільше страждає від росту дохідності облігацій та процентних ставок

фондовий індекс NASDAQ, оскільки ріст ставок більше знижує теперішню вартість

більш віддалених грошових потоків, які характеризують прогнози стосовно

компаній високотехнологічного сектору.

Зниження цін акцій в США

передається на всі інші фондові ринки. Однак, здається, в меншій мірі, ніж

традиційно, Рис. 20-24. І це імовірно є наслідком двох чинників, більш високої

поточної ринкової оцінки ринку акцій США (в тому числі через наявність акцій

високотехнологічного сектору, але н тільки), зростанням дохідності боргових

інструментів саме в США.

На Рис. 19 видно наскільки

високо індикатор S&P 500 зайшов вище свого піку 2020 року, коли ціни акцій

в США вважались зависокими. Та тоді не було такої «слабкої» політики ФРС.

Якщо ж брати фондові індекси країн Східної з їх «рідних» бірж та в рідних

валютах, вони практично не знизились чи знизились мало і перебувають на чи

зовсім близько своїх максимумів, наприклад Рис. 23. Та, за виключенням

російського індексу РТС, який рахується в доларах США, чи російського ММВБ і

місцевій валюті, які виграють від високих цін на сировину, в більшості випадків

цей факт є наслідком ослаблення курсів національних валют, що описано і

ілюстровано вище. При перерахунку в долари США фондові індекси, крім російських,

в регіоні майже всі все ж таки знижуються, Рис. 22.

Графіки індексів S&P

500, Dow Jones, NASDAQ. Денні зміни

Рис.18

Графік індексу S&P 500.

Тижневі зміни

Рис.19

Графік загальноєвропейського

широкого індексу STOXX 600 (євро). Денні зміни

Рис.20

Графік композитного

фондового індексу країн, які розвиваються MSCI EM (долар США). Денні зміни

Рис.21

Графік композитного фондового

індексу Польщі, Угорщини та Чехії,

MSCI EM Eastern Europe Ex RU

Рис.22

Графік фондового індексу

Румунії BET

Рис.23

Графік фондового індексу

Росії в доларах США, РТС

Рис.24

ПОВЕРТАЮЧИСЬ ДО МІСЦЕВОГО

РИНКУ АКЦІЙ

Тож негативна динаміка

індексу Української біржі у вересні 2021 не повинна дивувати. В цілому вона є

доволі близькою до динаміки на світових ринках акцій, звертаємось ще раз до важливого

Рис. 1 з Таблицею на початку огляду.

Однак, слід не забувати, що на

це накладаються і специфіка окремих місцевих емітентів, акції яких входять до

індексу Української біржі, як наприклад вплив росту цін на нафту на ціну акцій

«Укрнафти» в минулі сім днів.

ЗНАЧИМІ НОВИНИ ДЛЯ МІСЦЕВИХ

УЧАСНИКІВ ФІНАНСОВОГО РИНКУ ЗА ОСТАННІ ДНІ.

Фінансова

стабільність в Україні. Реформи. Співробітництво з міжнародними фінансовими

організаціями

Міжнародне рейтингове

агентство R&I (Японія) підтвердило рейтинг України як емітента в іноземній

валюті на рівні "B+" зі стабільним прогнозом.

***

Національний банк України

(НБУ) сподівається на продовження програми з Міжнародним валютним фондом (МВФ)

на шість-дев'ять місяців, повідомив голова НБУ Кирило Шевченко.

"Поточна програма завершується 8 грудня цього року і важливо

визначитися, що далі. Наразі ми проводимо консультації з МВФ і сподіваємося на

рішення про її продовження на шість-дев'ять місяців", - сказав Шевченко в

інтерв'ю інтернет-порталу LB.ua.

За його словами, зазначений термін зумовлений технічною необхідністю,

оскільки саме стільки часу потрібно для того, щоб пройти всі передбачені

програмою перегляди.

***

Аналітики Bank of America

Corp. (BofA) знизили рекомендацію по єврооблігаціях України до

"відповідають ринку" (Marketweight, MW) з "вище за ринок"

(Overweight, OW). Рекомендація міститься в прогнозі і стратегії для ринків, що

розвиваються, який був опублікований 24 вересня повідомив Інтерфакс-Україна.

Крім того, аналітики знизили оцінку справедливої вартості ВВП-варантів

України на 10 пунктів - до 96, що істотно нижче поточних ринкових оцінок, а

також розглядають повний викуп варантів як краще рішення з точки зору влади,

оскільки це усуне будь-яку невизначеність щодо майбутніх виплат і будь-які

потенційні "обмеження стимулів" в звітних статистичних даних.

У BofA також прогнозують, що

річному зростанню ВВП України буде важко наблизитися навіть до консервативного

цільовим показником в 3,5% через уповільнення темпів відновлення економіки в

річному вираженні, викликаному різкою зміною ефекту бази в другій половині 2021

року.

Згідно з прогнозом, Україна досягне Staff level agreement в найближчі

кілька тижнів після останньої місії МВФ, в той же час, за оцінками BofA,

фактичне виділення траншу може як і раніше вимагати доопрацювання законодавчої

бази про НАБУ.

***

Сукупний державний борг України в серпні 2021 року знизився на 0,5%, або на

$ 0,44 млрд - до $ 92,53 млрд. Згідно з даними Міністерства фінансів, в

гривневому вираженні завдяки невеликому зміцненню гривні держборг скоротився на

0,6%, або на 14,28 млрд грн - до 2 трлн 485,35 млрд грн, повідмив Інтерфакс-Україна.

Мінфін уточнив, що зовнішній борг в серпні також зменшився на 0,5%, або на

$ 0,29 млрд - до $ 54,49 млрд, у тому числі прямий - на 0,3%, або на $ 0,12

млрд, до $ 45,4 млрд.

Пенсійна

реформа в Україні. Введення накопичувальної пенсійної системи другого рівня

Голова

Національної комісії з цінних паперів та фондового ринку Руслан Магомедов

вважає, що Україні не вистачає фінансових інструментів для розміщення пенсійних

внесків. Про це 22 вересня голова НКЦПФР Руслан Магомедов на круглому столі на

тему: "Пенсійна реформа в Україні: бути чи не бути", повідомлення комісії.

"В Україні

вже давно працює третій рівень пенсійного забезпечення. На жаль, ми бачимо, що

приблизно 70% коштів фонди вкладають в ОВДП. З одного боку, дуже добре, адже це

дає ресурс для економіки країни, а з іншого - унеможливлює варіативність цих

вкладів. Комісія працює над умовами для створення фінансових інструментів. І

тоді вітчизняні інвестори зможуть отримати якісні механізми вкладення

коштів", - повідомив голова.

Також Магомедов підкреслив, що громадяни ухиляються від

сплати єдиного соціального внеску (ЄСВ), тому що вони не пов'язують цей внесок

зі своїми доходами в майбутньому.

"Наше завдання - на другому рівні пенсійного

забезпечення показати українцям цифри, які вони накопичили за певний період

сплати внесків. Тоді кожен зможе зрозуміти і побачити результат від сплати ЄСВ.

Адже сьогодні більшість вважають ці витрати недоречними і будь-яким шляхом

намагаються їх уникнути", - підкреслив він .

Міністр соціальної політики Марина Лазебна прогнозує, що

пенсійна накопичувальна система передбачатиме внески в розмірі 2% за рахунок

відповідного зменшення ставки ЄСВ (єдиного соціального внеску) і 2% за рахунок

зменшення ставки ПДФО (податок на доходи фізичних осіб).

Окремі керівники Світового банку заявили, що це

неправильно і не можна допускати зменшення внесків в солідарну систему при

уведенні в Україні накопичувальної пенсійної системи другого рівня.

Прем'єр-міністр Денис Шмигаль прогнозує введення

соціальних пакетів з накопичувальними пенсіями з 2023 року.

Коментар. Дуже

важливе питання. Його вирішення з нетерпінням чекає більшість ні тільки

учасників місцевого фінансового ринку, а й потенційних його активних учасників

з числа громадян країн.

***

До того ж.

Фізичні особи по електронним

лімітами з початку 2021 року інвестували за кордон $ 427 млн. Про це заявив

директор департаменту монетарної політики і економічного аналізу НБУ Володимир

Лепушінский під час круглого столу «Як захистити заощадження від інфляції:

інвестиції в Україні та за кордоном», проведеного «Фінансовим клубом»,

повідомив Finclub.

https://finclub.net/ua/projects/kruglye-stoly/yak-zakhystyty-zaoshchadzhennia-vid-infliatsii-investytsii-v-ukraini-ta-za-kordonom.html

"Виданих е-лімітів за

вісім місяців поточного року вже 32,5 тис. Можливо тут є подвоєння, оскільки

окремі громадянин могли в різні місяці повторно скористатися е-лімітами, але є

динаміка на збільшення. У минулому році за цей період було 15 тис. е-лімітів.

Сума переказів по е-лімітами фізосіб - $ 427 млн ", - сказав Лепушінскій.

За його словами, це більше,

ніж за весь 2020 рік.

"В минулому році було 34,7 тис. е-лімітів та $ 274 млн. Найбільше

виводять на свої рахунки з метою інвестувати, для покупки американських машин і

нерухомості", - розповів керівник управління преміального банкінгу

"Укрексімбанку" Данило Меркулов.

Також е-ліміти використовуються для інвестицій на ринку акцій.

"Фізособи можуть інвестувати в акції іноземних компаній. Є два шляхи.

Перший - це відкрити рахунок в іноземному банку і в межах е-ліміту 200 тис.

Євро на рік укладати договір з брокером і інвестувати. Але є питання комплаенса

в іноземних банках. Або укласти договір з українським брокером, банком або

інвесткомпанією і в межах е-ліміту укладати угоди ", - зазначила

виконавчий директор Незалежної асоціації банків України Олена Коробкова.

Раніше повідомлялося, що за 2020 рік українці оформили 34 706 електронних

лімітів на переказ коштів за кордон, з яких майже 77% - через

"Приватбанк". У порівнянні з 2019 роком кількість оформлених

е-лімітів збільшилася більш ніж в три рази (26 719 в порівнянні з 7 200).

До курсу

гривні

Національний банк за період з 20 по 24 вересня викупив на міжбанківському

валютному ринку $ 22,5 млн, при цьому регулятор не продавав валюту. Про це

свідчать дані на сайті НБУ.

На попередньому тижні з 13 по 17 вересня Нацбанк викупив на міжбанківському

валютному ринку $ 20 млн.

За тиждень з 6 по 10 вересня Нацбанк викупив на міжбанківському валютному

ринку $79,1 млн.

***

Чистий продаж іноземної валюти населенням (в готівковій та безготівковій

формі) з початку вересня 2021 року склав $ 1 млн, тоді як з початку року чистий

продаж склав $ 1,8 млрд. Про це повідомив глава Ради Національного банку

України Богдан Данилишин в Facebook.

"За операціями фізичних осіб співвідношення попиту і пропозиції на

іноземну валюту у вересні також залишається близьким до збалансованого. З

початку вересня чиста купівля фізичними особами готівкової іноземної валюти

становила $ 20 млн, а її чистий продаж в безготівковій формі - $ 21 млн. З

початку року чистий продаж валюти з боку населення (в готівковій та

безготівковій формі) становить майже $ 1,8 млрд ", - написав Данилишин.

***

Ціна природного газу у

Європі оновила максимум, досягнувши $1053/тис. куб. м.

Спотова ціна газу в Європі

другий день поспіль перебуває вище тисячі доларів за тисячу кубометрів. І якщо

у вівторок до кінця дня ціна скорегувалась до $950, то ввечері у середу

котирування продовжили зростання, досягнувши нового максимуму.

Ціна найближчого

(жовтневого) ф'ючерсу на TTF на біржі ICE Futures ввечері у середу досягала

EUR87,45 за МВт-год, або $1053 за тисячу кубометрів, свідчать дані біржі.

Глобальний драйвер

європейської ціни на газ - котирування СПГ в Азії - з вівторка на середу також

продовжили зростання, змушуючи Європу підтверджувати конкурентний рівень ціни.

Ціна газу у Європі офіційно

подолала попередній історичний максимум (76 євро за МВт.год, або $969 за тисячу

кубометрів - ціни контракту "на день вперед" на TTF), встановлений у

березні 2018 року, коли Європу накрив легендарний холодний фронт "Звір зі

Сходу" (the Beast from the East). Тільки той рекорд припав на кінець зими,

а опалювальний сезон 2021/22 років ще тільки розпочинається.

***

Кандидат у канцлери від Соціал-демократичної партії, що перемогла на

парламентських виборах у Німеччині, Олаф Шольц вважає, що транзит російського

газу через Україну має тривати і після запуску "Північного потоку-2".

***

Підписана у понеділок, 27

вересня, між Будапештом та російським "Газпромом" угода про

постачання газу до Угорщини викликала справжній дипломатичний скандал. Глава МЗС України Дмитро Кулеба назвав

це ударом по українсько-угорських відносинах, а його відомство вже викликало

угорського посла для надання пояснень. До дзеркального кроку вдалися й у

Будапешті. При цьому міністр закордонних справ Угорщини Петер Сіярто навіть

заявив, що гостра реакція з боку Києва порушує суверенітет країни.

До такого загострення призвів не сам факт підписання угоди, а те, що,

згідно з документом, отримувати російський газ Угорщина буде вже не через

Україну. Якщо раніше українська ГТС була головним засобом постачання блакитного

палива для Будапешта, то тепер, як заявив Сіярто, "Газпром" щорічно постачатиме Угорщині 4,5 мільярда

кубометрів природного газу двома маршрутами: 3,5 мільярда кубометрів через

Сербію та один мільярд кубометрів через Австрію.

***

Міністр енергетики Герман Галущенко передав європейському комісару з питань

енергетики Кадрі Сімсон позицію офіційного Києва щодо недавно підписаного

контракту на поставки російського газу в Угорщину в обхід України.

***

"Майбутнє України - це не транзит газу. Ми намагаємось показати, що

Україна може стати великим виробником зеленої енергії", - запевнила DW

Надзвичайний і Повноважний Посол ФРН в Україні Анка Фельдгузен в інтерв’ю DW.

***

Ціна на вугілля (індекс

АPI-2 CIF ARA (ARGUS-McCloskey) на світовому ринку зросла до рекордних $ 203 за

тонну.

Різке зростання котирувань

стався за останній тиждень, свідчать дані MarketWatch.

З початку вересня ціни

зросли на 32%, а за останній рік - майже в 4 рази.

Внаслідок дефіциту газу на

європейському ринку виробники електроенергії вдаються до закупівлі вугілля, що

призвело до зростання цін до найвищих рівнів з 2008 року до більш ніж 200

доларів за тонну. Про це йдеться в даних Investing.

На торгах 28 вересня

котирування жовтневих ф'ючерсів на вугілля в Роттердамі зросли до 201,75

доларів за тонну. За день ціна злетіла на 16,96%, або на 29,25 долара за тонну.

Останній раз ціни такого рівня спостерігалися ще в 2008 році, коли ціни на

вугілля встановили рекорд в 217,40 долара за тонну.

Як зазначає Bloomberg, на поставки вугілля впливають також потужні зливи в

Колумбії та Індонезії, одних з найбільших постачальників в світі. До погодних

умов надаються наявність досі закритих через пандемію шахт.

Рис.25

***

Запаси вугілля в Україні за

тиждень зменшилися на 9%.

На складах теплових електростанцій (ТЕС) протягом тижня спалили більше

вугілля, ніж накопичили, таким чином, запаси вугілля на 27 вересня склали 776,9

тисяч тонн. Про це повідомляє в понеділок НЕК Укренерго.

Запаси газового вугілля знизилися на 7,8% до 589,5 тис. тонн, а обсяги

антрацитового вугілля - на 12,2% до 187,4 тис. тонн. У порівнянні з 1 вересня

запаси вугілля на складах ТЕС збільшилися на 5,2%, а в порівнянні 20 вересня зменшилися на 8,9%.

Відзначається, що згідно з

графіком накопичення палива, затвердженого Міненерго, на складах ТЕС

знаходиться в 3,1 рази менше вугілля, ніж повинно бути на 27 вересня.

Причина зменшення запасів

вугілля – холодна погода, підвищена генерація електроенергії для обігріву

приміщень (газове паливо поки не викорситовується і дуже слабке поповнення

запасів.

Коментар. Просто дивовижно!

Україна не закуповує в достатній кількості газу та вугілля, що може створити

проблему на зиму. І СИЛЬНО ПРОГРАЛА. Ціни дуже сильно зросли. В найближчі

місяці при збільшенні закупівлі вугілля та газу може з’явитись додатковий

негативний тиск на гривню.

***

Прем'єр-міністр України

Денис Шмигаль доручив міністру енергетики Герману Галущенку щодня інформувати

суспільство про стан підготовки до осінньо-зимового періоду (ОЗП) 2021-2022

років.

"Особливу увагу

звернути на рівень накопичення вугілля на теплових станціях, перспективи та

джерела його постачань, а також на фінансову спроможність енергогенеруючих

компаній закуповувати це вугілля", - наголосив Шмигаль.

За його словами, підготовка

до ОЗП перебуває на завершальному етапі й розпочнеться вчасно, коли три доби

поспіль щодобова температура повітря становитиме +8 градусів. Він

зазначив, що рівень закачування газу до ПСГ сягнув 18,8 млрд куб. м, і коштів

на подальшу закупівлю блакитного палива достатньо.

"Тарифи залишаться стабільними", - наголосив прем'єр.

***

Міністерство енергетики

України в ході підготовки до осінньо-зимового опалювального сезону і його

проходження планує покрити дефіцит вугілля на складах теплових електростанцій

за рахунок збільшення його імпортних поставок, повідомив міністр енергетики

Герман Галущенко на засіданні Кабінету міністрів.

"Зокрема, на жовтень

запланована власний видобуток 1,7 млн тонн і імпорт 600 тис. тонн вугілля

", - заявив міністр.

За його словами, станом на 29 вересня на складах українських ТЕС і ТЕЦ

зосереджено 906 тис. тонн вугілля, з якого вугілля газової групи - 635 тис.

тонн і антрацитового - 271 тис. тонн.

Міненерго також планує в опалювальний період максимально використовувати

енергоблоки українських АЕС.

"Ми розраховуємо на роботу з 14 блоками з 15 і існує така опція, що

п'ятнадцятий блок буде в резерві і при необхідності він теж може бути

притягнутий до енергосистеми", - зазначив Галущенко.

Міністр також поінформував,

що до початку опалювального сезону, який стартує при середньодобовій

температурі нижче 8 градусів за Цельсієм, енергетичне відомство планує

накопичити в українських газосховищах 19,2 млрд куб. м газу при нинішньому

запасі 18,8 млрд куб. м.

***

Україна здатна експортувати

24,4 млн тонн зерна за підсумками нинішньої збиральної кампанії - це принесе

близько 6 мільярдів доларів виручки. Про це в коментарі Економічній правді розповів міністр агрополітики Роман

Лещенко.

***

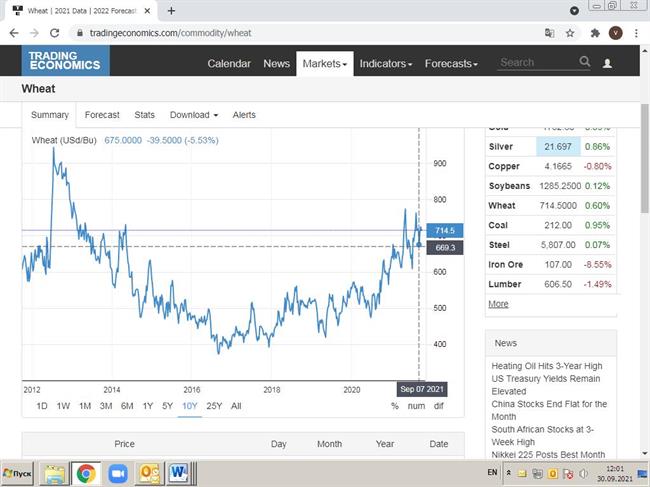

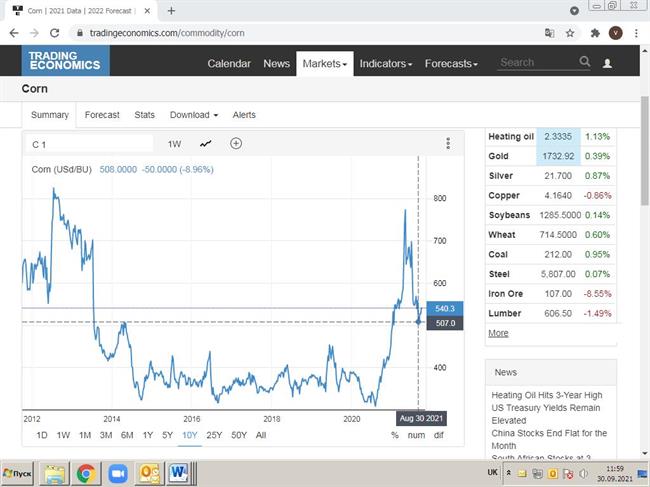

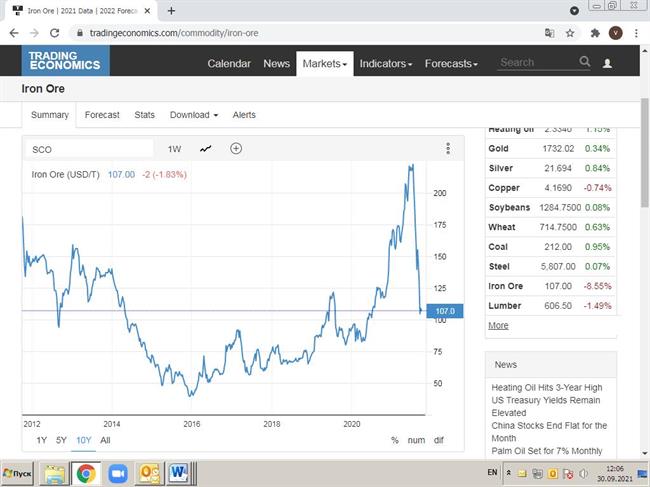

Ціни на товари українського

експорту.

Рис.26

Рис.27

Рис.28

Інші дані

по фінансам в Україні

Українські банки за три тижні з моменту старту кампанії з добровільного

декларування активів фізичних осіб з 1 вересня задекларували 33 млн грн, 1,6

млн грн надійшло до бюджету, повідомив голова профільного комітету ВР Данило

Гетманцев під час круглого столу "Податкова амністія: як пройти, не

спіткнувшись", організованого виданням "Економічна правда" в

середу.

В Україні 1 вересня 2021 року розпочалася кампанія з добровільного

одноразового декларування активів фізосіб, яка триватиме рік, до 1 вересня 2022

року.

Економіка

України

Реальна заробітна плата в Україні в серпні 2021 року в порівнянні з серпнем

2020 року зросла на 10,9%, тоді як в порівнянні з липнем поточного року вона

зменшилась на 2,2%. Про це повідомила Державна служба статистики.

В серпні 2021 року середня номінальна заробітна плата штатних працівників

становила, 13 997, грн, в липні –14 345 грн, червні - 14 313 грн.

***

Вантажні перевезення в Україні в січні-серпні 2021 року зросли на 4,3% в

порівнянні з аналогічним періодом 2020 року - до 398,5 млн т. Про це повідомляє

Державна служба статистики.

За 8 місяців впали перевезення вантажів водним і трубопровідним транспортом - на 3,1%, до 3,2 млн т, і на 17,4%, до 51,8 млн т, відповідно.

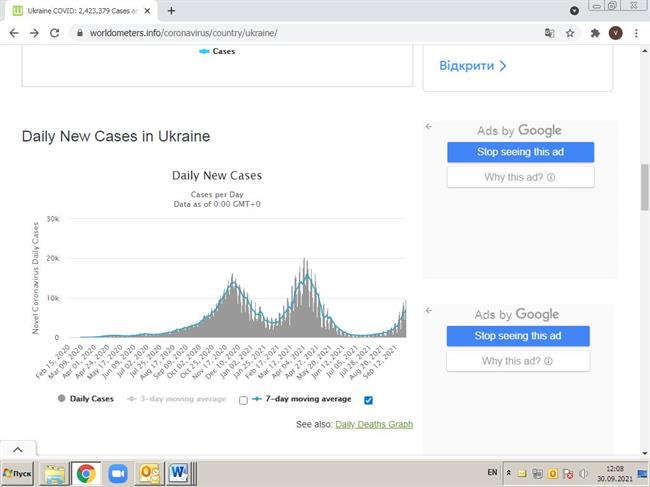

Боротьба з

коронавірусною інфекцією. Її вплив на економіку країни.

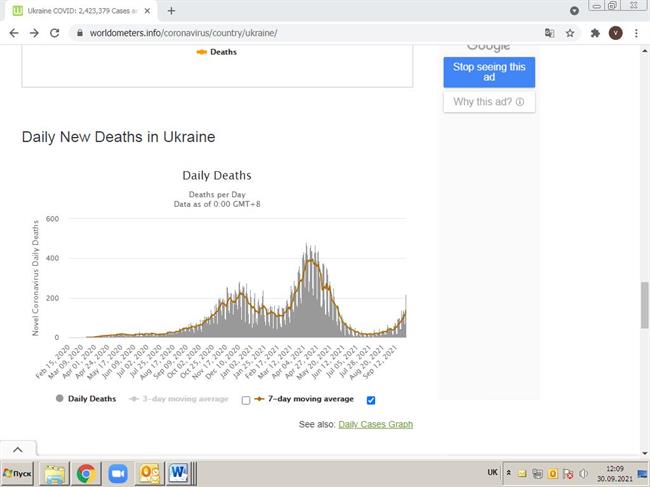

В Україні зафіксували новий

стрибок кількості заражень коронавірусом, госпіталізацій і померлих від

наслідків, які він спричинив.

В Україні станом на ранок

четверга зафіксовано 11 757 нових випадків захворювання на COVID-19, видужали 3

839 людей, 194 померли, повідомила прес-служба Міністерства охорони здоров'я

України. Також за минулу добу госпіталізовано - 2 556 осіб.

За добу 28 вересня

зареєстровано 9666 нових інфікувань, госпіталізовано 2855 людей, а померли 217

осіб, одужала - 3281 людина.

27 вересня зафіксовано 6 552 нових випадки захворювання на СOVID-19, 21

вересня зафіксовано 5 159 нових випадків захворювання.

Рис.29

Рис.30

Рис.31

***

Згідно з даними Міністерства охорони здоров'я, станом на п'ятницю, 24

вересня, 8 областей відповідають "помаранчевому" рівневі епідемічної

небезпеки, всі інші регіони - "жовтому".

"Помаранчевий" рівень епідемічної небезпеки встановлено в місті

Києві, Київській, Дніпропетровській, Донецькій, Луганській, Миколаївській,

Харківській, Херсонській та Черкаській областях.

***

28 вересня в Україні зробили 132 246 щеплень проти коронавірусу. Одну дозу

отримали 75 188 людей, повністю були імунізовані — 57 058 людей.

На даний час в Україні роблять в середньому 107 тисяч щеплень за добу,

проте "вже зараз спостерігається нарощування темпів". "З моменту

оголошення "жовтого" рівня епіднебезпеки кількість введення перших

доз вакцини від COVID-19 зросла майже на 25 відсотків", - повідомили в

МОЗ.

Загалом в Україні зробили вже 12 491 987 щеплень. Першу дозу отримали 6 926

717 людей, повністю імунізовані та отримали дві дози — 5 565 270 людей.

***

В Україні нині в наявності

11,457 мільйона доз вакцин від коронавірусу різних виробників, повідомило у вівторок, 28 вересня,

міністерство охорони здоров'я (МОЗ) інформагенції

"Інтерфакс-Україна". У 35676 доз термін придатності закінчується вже

30 вересня.

Як уточнили в МОЗ, на даний час на національному, регіональних і місцевих

складах у наявності 6,9 мільйона доз вакцини CoronaVac, понад 1,6 мільйона доз

Comirnaty (BioNTech/Pfizer) і 2,7 мільйона - AstraZeneca. Термін придатності 30

вересня закінчується, зокрема, у 1640 доз вакцини AstraZeneca і 34036 доз

BioNTech/Pfizer. Термін придатності до 31 жовтня - у 1,604 мільйона доз вакцини

AstraZeneca і 5772 доз BioNTech/Pfizer.

***

Україна отримала 3 морозильні камери ультранизьких температур для вакцин

Pfizer-BioNTech від COVID-19 в рамках глобального механізму COVAX.

Про це йдеться в повідомленні Міністерства охорони здоров'я.

Зазначається, що закупівля додаткових ультрахолодових морозильників дає

змогу збільшити потужності України зі зберігання на національному рівні вакцини

Pfizer, яка потребує наднизьких температурних умов від -60 градусів до -80

градусів.

"Найближчі місяці ми очікуємо

щотижневі поставки по майже пів мільйона доз вакцини Comirnaty від

Pfizer-Biontech, отже, потребуємо більшої кількості обладнання для

логістичних ланцюгів", - повідомив міністр охорони здоров'я України Віктор

Ляшко.

***

Фінансовий

сектор. Банки України

Голова Національного банку

Кирило Шевченко повідомив, що прибуток банків у січні-серпні (45,6 млрд гривень

чистого прибутку) є найкращим результатом за останні 10 років.

Про це він написав у соціальній мережі Facebook.

***

Станом на 1 вересня 2021

року загальна сума вкладів фізичних осіб (в тому числі фізичних

осіб-підприємців) у банках-учасниках Фонду гарантування вкладів склала 622,86

млрд грн. Це на 1,84 млрд грн менше, ніж 1 серпня. Про це йдеться в

повідомленні Фонду.

Із загальної суми вкладів фізичних осіб на початок вересня 2021 року:

• вклади в національній валюті - 377,44 млрд грн;

• вклади в іноземній валюті - 245,42 млрд грн

Коментар. Причина видається дуже

низькі і неадекватно низькі процентні ставки. Але банкам зараз гроші не

потрібні – ліквідності вистачає, обсяги кредитування – мізерні.

Емітенти,

акції яких обертаються на місцевих біржах

«Турбоатом»

Акціонери змінили назву АТ "Турбоатом" на нову назву підприємства

- акціонерне товариство "Українські енергетичні машини". Як

повідомляє прес-служба компанії, відповідне рішення було прийнято на

позачергових зборах акціонерів 27 серпня. Нова назва підприємства вже внесена

до державного реєстру юросіб.

"Компанія працює в

звичайному режимі, під головуванням генерального директора АТ" Українська

енергетичні машини "Віктора Суботіна, склад дирекції та трудового

колективу залишається без будь-яких змін", - наголошується в повідомленні.

***

Нові збори акціонерів «Турбоатому»

(нове найменування – Акціонерне товариство

«Українські енергетичні машини».

05 жовтня 2021 року – дата дистанційного проведення позачергових загальних

зборів (дата завершення голосування), що будуть проведені у відповідності до

Тимчасового порядку скликання та дистанційного проведення загальних зборів

акціонерів та загальних зборів учасників корпоративного інвестиційного фонду,

затвердженого рішенням Національної комісії з цінних паперів та фондового ринку

від 16.04.2020 № 196 (із змінами) (далі – Тимчасовий порядок).

ПОРЯДОК ДЕННИЙ:

1. Внесення змін до статуту

Товариства шляхом викладення його у новій редакції.

2. Про визначення складу Дирекції Товариства після завершення процедури приєднання.

3. Про затвердження розміру річних дивідендів за підсумками роботи

товариства за 2018 рік, у зв’язку з приведенням у відповідність до вимог

постанови Кабінету Міністрів України від 24.04.2019 року № 364 (із змінами,

внесеними постановою Кабінету Міністрів України від 04.12.2019 року № 1095).

4. Внесення змін до рішення з питання №7 порядку денного річних загальних

зборів акціонерів АТ «ТУРБОАТОМ» від 17.04.2019 р. (протокол №24), у зв’язку з

приведенням у відповідність до вимог постанови Кабінету Міністрів України від

24.04.2019 № 364 (із змінами, внесеними постановою Кабінету Міністрів України

від 04.12.2019 № 1015).

5. Прийняття рішення про

схвалення значного правочину.

6. Прийняття рішення про припинення повноважень Голови та членів Наглядової

ради Товариства.

7. Обрання членів Наглядової ради Товариства.

8. Затвердження умов цивільно-правових договорів, що укладатимуться з

членами Наглядової ради Товариства. Обрання особи, яка уповноважується на

підписання договорів з членами Наглядової ради Товариства.

5. Прийняття рішення про

схвалення значного правочину.

Прийняти рішення про схвалення значного правочину та затвердження його

умов, що був укладений Товариством з АТ «Мегабанк», а саме Договору № 292 про

надання гарантії від 09.08.2021 з видачі тендерної гарантії на користь

Публічного акціонерного товариства «Центренерго» з метою забезпечення виконання

Товариством зобов’язання перед Публічним акціонерним товариством «Центренерго»

за закупівлею: 421100000-3 Турбіни та мотори (частини турбін), у сумі 145

000,00 грн.

«Центренерго»

Наглядова рада державної енергогенеруючої компанії "Центренерго"

обрав головою Дениса Кудіна та заступником голови наглядової ради Олександра

Мужеля.

Про це йдеться в повідомленні підприємства.

Кудін займає посаду першого заступника голови Фонду державного майна.

Згідно з повідомленням, Мужель є президентом і засновником групи компаній,

яка займається розробкою ІТ-технологій, торгівлею товарами, управлінням

комерційною нерухомістю, консультативним і фінансовим посередництвом.

"Кернел"

Дочірня компанія

агрохолдингу "Кернел" - кіпрська Etrecom Investments Limited -

здійснила зворотний викуп 3,23 млн акцій "Кернела" за ціною 60

польських злотих за штуку на загальну суму 193,62 млн злотих (близько $ 49,3

млн за поточним курсом). Про це "Кернел" повідомив на Варшавській

фондовій біржі (WSE).

"Викуплені акції

складають 3,84% статутного капіталу компанії і 3,84% голосів на загальних

зборах акціонерів. Акції будуть збережені у покупця без права голосу або прав

на отримання дивідендів до тих пір, поки рада директорів не прийме остаточне

рішення щодо мети викуплених акцій ", - наголошується в повідомленні.

Компанія уточнила, що розрахунок по зворотному викупу був здійснений

брокерським будинком IPOPEMA Securities S.A.

30 серпня Kernel Holding

S.A. (Люксембург), холдингова компанія агропромислової групи

"Кернел", прийняла рішення викупити протягом двох років до 19,2 млн

своїх акцій на загальну суму $ 250 млн, при цьому ціна покупки акцій повинна

бути не нижче 50 і не вище 65 польських злотих.

За даними WSE, в даний час

акції "Кернела" торгуються по 60 злотих за штуку в порівнянні з 39,25

злотого на початок року.

Рис.32

Коментар. Є кілька цікавих і

вважливих аспектів цього викупу.

1) Викуп явно підтримав і підтримує ціну акцій на рівні 60 злотих. Рухи в ту

чи іншу сторону через цей викуп дуже обмежені.

2) Обсяг викупу вже значний – не диво. Хоча це лише п’ята частина заявленої

суми.

3) Дуже важливим є спосіб наступного розподілу акцій. Якщо це буде анулювання

акцій, то для переважної більшості акціонерів це буде зростання ціни їх акцій.

Якщо це буде преміювання – то це фактично означитиме оббирання інших

акціонерів, навіть свого роду обман. Адже компанія фактично подарує зароблені

кошти невеликій частині акціонерів. А це по факту порушення прав інших

акціонерів, присвоєння належних їм коштів. І це теоретично мало б в перспективі

значно зменшити ціну акцій «Кернела».

МХП

На фоні «Кернела», цікаво подивитись на ціну акцій МХП. Ціна потроху

продовжує зростати.

Якщо виходити з попередніх прогнозних фінансових показників, які наведені

на Market Screener, чи в дії рейтингового Fitch в квітні, то

поточна ціна МХП може видатись завеликою. Однак, насправді при поточних цінах

на м'ясо, зернові, олію

Рис.33

"Донбасенерго"

Акціонери ПАТ "Донбасенерго"

на позачергових загальних зборах постановили ініціювати процедуру санації

компанії до відкриття провадження у справі про банкрутство, повідомляється в

прес-релізі компанії.

Збори відбувалися в Києві з 20 по 23 вересня.

ПАТ "Донбасенерго"

на початку серпня втратило статус "дефолтний" перед НЕК

"Укренерго", в якому воно перебувало кілька тижнів.

Неможливість виконувати свої фінансові зобов'язання перед

"Укренерго" в компанії пояснювали "обвалом цін на електроенергію

в сукупності з систематичними маніпуляціями на ринку й недосконалістю

регуляторних норм, у рамках яких змушена працювати генерація України".

"Донбасенерго" в січні-червні 2021 року збільшило чистий збиток у

9,6 разів порівняно з аналогічним періодом 2020 року - до 226 млн грн; чистий

дохід компанії знизився у 2,7 рази - до 1 млрд 145 млн грн.

Таке значне падіння доходу здебільшого пов'язане з тривалими аварійними

ремонтами сьомого блоку Слов'янської ТЕС (з 17 січня по 18 квітня і з 22 квітня

по 12 травня), єдиного блоку, який зараз контролює компанія.

"Мотор Січ"

"Мотор Січ" і турецька компанія Baykar Makina, що займається

виробництвом безпілотних літальних апаратів, підписали угоду про співпрацю.

Згідно з повідомленням "Укрінформу", церемонія підписання

відбулася під час виставки аерокосмічної техніки і технологій TEKNOFEST в

Стамбулі.

Деталі угоди поки не розголошуються.

Коментар. Це відносно

невеликий дохід для «Мотор Січі». Однак теоретично для України це може бути

велика справа з інших міркувань.

Укртелеком

Оператор фіксованого зв’язку Укртелеком з 1 жовтня підвищить тарифи на

телефонний зв’язок для своїх абонентів. Також їм додадуть пакетні хвилини.

Про це в коментарі Фактам ICTV повідомили в прес-службі Укртелекому.

Зміна вартості пакетних послуг стосується тільки тих абонентів домашньої

телефонії, які вважають за краще використання пакета з включеними хвилинами для

дзвінків на номери мобільних операторів і міжміські дзвінки.

"Черкасиобленерго"

Оперативники Державного бюро розслідувань (ДБР) перевіряють причетність посадових

осіб Фонду державного майна України до незаконної приватизації об'єкта

критичної інфраструктури країни. Про це повідомляє прес-служба ГБР.

"Пакет акцій державного підприємства планується продати на аукціоні за

значно нижчою ціною, ніж його ринкова вартість - приблизно 6 млрд гривень.

Через таку приватизації держава також щорічно недоотримувала б щонайменше 180

млн грн гарантованого прибутку. Чиновники ФДМ, незважаючи на застереження від

правоохоронних і державних органів влади, продовжували підготовку до

приватизації стратегічного підприємства ", - йдеться в повідомленні.

Під час проведення оперативно-слідчих заходів співробітники ДБР вилучили

документи, що підтверджують протиправну діяльність представників ФДМ,

повідомляють у відомстві. Досудове розслідування триває.

При цьому у відомстві не уточнюють, про який об'єкт іде мова, лише

вказують, що він знаходиться в Черкаській області. Однак, як повідомляє

Інтерфакс-Україна з посиланням на джерела, мова йде про ПАТ

"Черкасиобленерго".

Раніше повідомлялося, що 30 серпня президент України Володимир Зеленський

своїм указом ввів в дію рішення РНБО, згідно з яким Україна відмовилася від

приватизації обленерго на користь передачі їх в управління Міненерго. У свою

чергу, Кабінет міністрів заявив про наміри з 1 квітня 2022 роки припинити

приватизацію належних державі пакетів акцій обленерго і доручив ФДМ вжити

заходів щодо припинення приватизації неконтрольних пакетів ще трьох обленерго,

в тому числі ПАТ "Черкасиобленерго".

Запорізький завод

феросплавів

У серпні 2021 порівняно з липнем 2021 Запорізький завод феросплавів зменшив

виробництво феросплавів на 3,5%, або на 0,77 тис. тонн до 21,00 тис. тонн.

Про це свідчать дані порталу Української асоціації виробників феросплавів.

У січні-серпні 2021 року порівняно з січнем-серпнем 2020 року Запорізький

завод феросплавів збільшив виробництво феросплавів на 0,7%, або на 0,93 тис.

тонн до 139,81 тис. тонн.

В липні 2021 порівняно з червнем цього року Запорізький завод феросплавів

збільшив виробництво феросплавів на 17,4%, або на 3,23 тис. тонн до 21,77 тис.

тонн.

У 2020 році порівняно з 2019

роком Запорізький завод феросплавів зменшив виробництво феросплавів на 20,7%,

або на 51,88 тис. тонн до 199,03 тис. тонн.

Виробництво

феросплавів у серпні, тис. тонн:

|

|

серпень 2021

|

липень 2021

|

січень 2021 до липня 2021 в %

|

січень-серпень 2021

|

січень-серпень 2020

|

січень-серпень 2021 до січня-серпня 2020

в %

|

|

Загалом

|

21,00

|

21,77

|

-3,5

|

139,81

|

138,88

|

0,7

|

|

- силікомарганець

|

7,27

|

9,38

|

-22,5

|

46,31

|

65,64

|

-29,4

|

|

- феромарганець

|

5,00

|

4,48

|

11,6

|

34,84

|

31,38

|

11,0

|

|

- феросиліцій

|

7,99

|

6,85

|

16,6

|

53,84

|

40,05

|

34,4

|

|

- марганець металічний

|

0,74

|

1,06

|

-30,2

|

4,82

|

1,81

|

166,3

|

***

У серпні 2021 порівняно з липнем 2021 підприємства України збільшили

виробництво феросплавів на 5,3%, або на 4,50 тис. тонн до 88,66 тис. тонн.

Про це свідчать дані порталу Української асоціації виробників феросплавів,

передають Українські Новини.

У січні-серпні 2021 року підприємства збільшили виробництво феросплавів на

8%, або на 43,42 тис. тонн в порівнянні з січнем-серпнем 2020 року до 587,62

тис. Тонн.

«Запорізький виробничий

алюмінієвий комбінат»

03 листопада 2021 року – дата дистанційного проведення позачергових

загальних зборів (дата завершення голосування) Акціонерного товариства

«Запорізький виробничий алюмінієвий комбінат».

Рішення про скликання зборів прийнято Фондом державного майна України як

акціонером, який є власником 10 і більше відсотків голосуючих акцій Товариства.

ПРОЄКТ ПОРЯДКУ ДЕННОГО:

1. Затвердження річного звіту

Товариства за 2018 рік, у тому числі звіту Наглядової ради Товариства про

роботу у 2018 році.

2. Затвердження річного звіту

Товариства за 2019 рік, у тому числі звіту Наглядової ради Товариства про

роботу у 2019 році.

3. Затвердження річного звіту

Товариства за 2020 рік, у тому числі звіту Наглядової ради Товариства про

роботу у 2020 році.

4. Прийняття рішення за

наслідками розгляду звітів Наглядової ради та Виконавчого органу про результати

фінансово-господарської діяльності Товариства у 2018, 2019 та 2020 роках.

Затвердження заходів за результатами розгляду звітів Наглядової ради.

5. Розгляд висновків

зовнішнього (незалежного) аудитора за 2018 та 2019 роки, затвердження заходів

за результатами їх розгляду.

6. Розподіл прибутку і збитків

Товариства, отриманих за результатами діяльності Товариства у 2018 році, в тому

числі затвердження розміру річних дивідендів, з урахуванням вимог, передбачених

законодавством, відповідно до результатів фінансово-господарської діяльності

Товариства у 2018 році.

7. Розподіл прибутку і збитків

Товариства, отриманих за результатами діяльності Товариства у 2019 році, в тому

числі затвердження розміру річних дивідендів, з урахуванням вимог, передбачених

законодавством, відповідно до результатів фінансово-господарської діяльності

Товариства у 2019 році.

8. Розподіл

прибутку і збитків Товариства, отриманих за результатами діяльності Товариства

у 2020 році, в тому числі затвердження розміру річних дивідендів, з урахуванням

вимог, передбачених законодавством, відповідно до результатів

фінансово-господарської діяльності Товариства у 2020 році.

9. Визначення основних

напрямів діяльності Товариства на 2021 рік.

10. Встановлення чітких цілей

діяльності Товариства на 2022 рік.

11. Про обрання зовнішнього аудитора

(аудиторської фірми) Товариства.

Та ще 8 пунктів повязаних з Нагляждовою Радою Товариства.

Проект рішень: Визначити, що збитки, отримані Товариством у 2018, 2019,

2020 роках, будуть покриті за рахунок прибутків, отриманих Товариством у

майбутніх роках.

Емітенти

єврооблігацій

"Нафтогаз України"

Кабінет Міністрів України звільнив членів наглядової ради НАК

"Нафтогаз України" від держави в особі Юлії Ковалів, Наталії Бойко та

Юлії Свириденко слідом за незалежними директорами, які подали у відставку на

початку вересня та оновив склад правління компанії.

Світові

фінансові та економічні новини

Поточні думки фахових учасників

ринків акцій про динаміку фондових індексів та їх значення, наступну динаміку

дохідності державних облігацій США, курс долара США.

Фондові індекси

«Сьогоднішній розпродаж, викликана

процентними ставками, є нагадуванням про те, наскільки дієвим було

грошово-кредитне стимулювання, оскільки ФРС сигналізує про швидке скасування

надзвичайних заходів стимулювання, які скоро будуть», - сказав Чарлі Ріплі,

старший інвестиційний стратег Allianz Investment Management 27 вересня. «Це неприємний період для учасників ринку,

оскільки найближчим часом буде припинена підтримка з боку ФРС, і фондовим

ринкам доведеться знову навчитися стояти самостійно. Проте, нам слід нагадати,

що малоймовірно, що ФРС буде рухатися далі зі скороченням покупок облігацій,

якщо вони не думають, що економіка готова».

Державні облігації США

«Тепер увага звертається до виключно важливого середнього діапазону 1,50%,

який є лінією тренду від максимумів 10-річної прибутковості ще в кінці березня.

Якщо на цьому тижні економічні дані і дані по інфляції будуть сильними, а

прибутковість 10-річних облігацій може подолати середній діапазон 1,50% і

закриватися на цьому тижні близько (або вище) 1,60%, інвестори будуть чекати продовження зростання прибутковості до рівня - березневого максимуму 1,74%», - говориться в повідомленні Тома Есса, засновника і президента

компанії Sevens Report Research для клієнтів у вівторок.

***

«Ми вважаємо, що у

(процентних) ставок є простір для зростання, і прогнозуємо, що прибутковість

10-річних казначейських облігацій США досягне 1,8% до кінця року. Крім більш

агресивного тону ФРС на засіданні FOMC минулого тижня, інші центральні банки

посилюють або говорять про посилення своєї політики. Крім того, закінчилося

скорочення загального рахунку казначейства США, що знизило тиск на

довгострокові ставки», - йдеться в повідомленні Марка Хафелі, головного

інвестиційного директора UBS Global Wealth Management.

***

«Цілком очевидно, що

глобальний цикл підвищення відсоткових ставок почався ще до недавньої

енергетичної кризи. Чи буде цей новий стрибок цін на енергію означати, що

центральні банки прискорять це... або він вдарить по попиту настільки, що

фактично сповільнить його? Це неймовірно делікатний і важкий період для

центральних банків», - сказав Джим Рід з Deutsche Bank в зверненні до клієнтів.

Долар США, курси валют

«Король долар США знаходиться в будинку: не має значення, яка валюта,

просто купуйте долари – такий зараз панує загальний настрій (на ринку)», - написав

Кріс Вестон, керівник відділу досліджень брокерської компанії Pepperstone в

Мельбурні, в записці для клієнтів компанії.

«Ми дійсно бачимо, як ліва і права сторони теорії «усмішки» долара працюють

всерйоз», при цьому «побоювання з приводу стагфляції» наростають, в той час як

ФРС «ясно дала зрозуміти», що з листопада вона буде знижувати викупи активів з

ринку, і ринки закладають в ціни активів підвищення ставок на грудень 2022 року»,

такі були тези Уестона.

Теорія «усмішки» постулює, що долар приносить користь в хороші або погані

часи для економіки США, але не в проміжні.

Окрема думка стосовно

фондових індексів США

Відомий інвестор Джеремі

Грантем підтвердив та посилив свою попредню тезу, заявляючи, що зараз умови на

фондовому ринку ще більш божевільні за попередні спекулятивні періоди до крахів

1929 та 2000 років.

Цільові значення індексу

S&P500 на кінець 2021 року провідних стратегів WALL STREET

Трохи раніше провідні

стратеги по акціям США

Цільові значення індексу S&P500 на кінець 2021 року

Цільові значення індексу S&P500 на кінець 2021 року провідних стратегів WALL STREET (провідних банків)

станом на 14 вересня 2021 року.

(Значення індексу на 28

вересня – 4 352,63 на 14 вересня, дату публікації – 4 443,05)

|

Фірма

|

Стратег

|

2021 S&P500

|

2021 EPS

|

P/E

|

|

BANK OF AMERICA MERRILL LYNCH

|

Savita Subramanian

|

4250

|

204

|

21

|

|

BARCLAYS

|

Maneesh Deshpande

|

4600

|

210

|

22

|

|

BMO

|

Brian Belski

|

4800

|

210

|

23

|

|

BTIG

|

Julian Emanuel

|

4000

|

167

|

24

|

|

CFRA

|

Sam Stovall

|

4640

|

200

|

23

|

|

CITI

|

Tobias Levkovich

|

4000

|

184

|

22

|

|

CREDIT SUISSE

|

Jonathan Golub

|

4600

|

200

|

23

|

|

DEUTSCHE BANK

|

Binky Chadha

|

3950

|

194

|

20

|

|

GOLDMAN SACHS

|

David Kostin

|

4700

|

207

|

23

|

|

JPMORGAN CHASE

|

Dubravko Lakos-Bujas

|

4600

|

205

|

22

|

|

MORGAN STANLEY

|

Mike Wilson

|

4000

|

205

|

20

|

|

OPPENHEIMER

|

John Stoltzfus

|

4700

|

196

|

24

|

|

RBC

|

Lori Calvasina

|

4500

|

200

|

23

|

|

UBS

|

Keith Parker

|

4650

|

215

|

22

|

|

WELLS FARGO

INVESTMENT INSTITUTE

|

Darrell Cronk

|

4500

|

200

|

23

|

Максимальне прогнозне

(цільове) значення: 4800 - Брайан Бєльський, BMO

Мінімальна прогнозне

(цільове) значення: 3950 - Бінки Чадха, Deutsche Bank

Середнє значення: - 4 433

(+1,8%)

Медіана – 4600 (+5,7%)

https://www.cnbc.com/market-strategist-survey-cnbc/

Коментарі стратегів (в тому

числі, з тих, які не включені Таблицю вище)

Очікується, що сезон видатної корпоративної звітності в США підвищить

індекс S&P 500 ще на 8% до кінця року, заявили 24 серпня аналітики Wells

Fargo, що має на увазі стрибок на 28% для еталонного індексу акцій в США в 2021

році до рівня 4800 пунктів, повідомило місяць назад агентство Рейтерс.

***

За словами аналітиків Goldman Sachs, індекс S&P 500, ймовірно, зросте ще

на 7% в цьому році до 4700 до кінця 2021 року, оскільки компанії, акції яких

складають індекс, повідомляють про сильний ріст прибутку, а Федеральна резервна

система збереже грошово-кредитні стимули епохи пандемії.

Згідно з повідомленням, опублікованим 5 серпня, вони підвищили свою цільову

ціну для еталонного фондового індексу США на 2021 рік до 4700 з 4300 що має на

увазі зростання на 25% в цьому році. У минулому році індекс виріс більш ніж на

16%, оскільки наднизькі відсоткові ставки, покликані вивести економіку зі

спаду, викликаного пандемією, викликали різке відновлення акцій.

«Поєднання більш високого, ніж очікувалося, прибутку S&P 500 і більш

низьких, ніж очікувалося, процентних ставок обумовлює підвищення наших цільових

цін», - сказав Головний стратег по акціям банку Goldman Sachs Девід Костін.

Того дня індекс S&P 500 закрився на позначці 4 402,66 пунктів.

***

Історично вересень може бути важким місяцем для акцій, але це не завадило

Арту Хогану з National Securities 1 вересня підвищити свій річний прогноз по

S&P 500 на 7%.

Він зробив бичачий прогноз, ґрунтуючись на сильному сезоні звітності за

другий квартал і припущенні, що випадки дельта-варіанту Covid-19, ймовірно,

досягають піку.

Хоган, який контролює активи на суму 34 мільярди доларів, підвищив свій

цільовий показник S&P 500 до 4700 з 4400 в перший торговий день вересня.

Того дня індекс закрився на позначці 4 520 пунктів.

***

Марк Хефеле, Головний інвестиційний директор провідного банку Швейцарії і

активного учасника ринку акцій США UBS 31 серпня сказав, що зараз індекс

S&P 500 впевнено рухається до ще однієї важливої вісі - 5000. Це його

мета на кінець 2022 року, в той час як банк очікує, що до кінця цього року

індекс досягне значення 4600.

«Індекс S&P 500 вперше пробив позначку 4500 пунктів, піднявшись до 2021

року більш ніж на 20%. Це може здатися дивним, враховуючи недавню серію

негативних новин, в тому числі дані, що розчаровують про споживачів в США і

постійне зростання інфекцій COVID-19. Але ми вважаємо, що імпульс до повторного

відкриття і відновлення зберігається і що у акцій є потенціал зростання », -

сказав Хефеле клієнтам в записці.

***

Bank of America 10 вересня неохоче капітулював, піднявши свій цільовий

показник фондового індексу S&P 500 на кінець року до 4250 з 3800, навіть не

дивлячись на те, що глава стратегії акцій США Савіта Субраманіан попередила:

«Це може не закінчитися зараз. Але коли це закінчиться, це може закінчитися

погано».

***

Що може бути більш примітним, так це коли фірма з Уолл-стріт залишається

вірною своїм пронозам. Mizuho Securities USA, первинний дилер казначейських

цінних паперів, як і раніше 10 вересня заявив, що індекс S&P 500 на кінець

року складе 4 400. Ключем до позиції Мідзухо є думка фірми, що Федеральна

резервна система переходить до випереджувального підходу до своєї політики, а

не підходу реакції на минулі події, оскільки ФРС все більше стурбована тим, що

збої в ланцюжку поставок приведуть до більш стійкого зростання цін.

«Більш полога крива (дохідності), сильніший долар і ризик більш раннього

підйому - все це є аргументом на користь давно назрілої корекції фондового

ринку, тому ми вирішили не гнатися за індексом широкого ринку, навіть

незважаючи на те, що наша первинна мета на кінець року в 4400 вже перевищена»,

- говорить він.

Цей фон передбачає перехід від акцій малої і середньої капіталізації до

компаній з більш високою капіталізацією. «Ми також вважаємо за краще зростання,

а не циклічність, і пропонуємо скоротити схильність до фінансових ризиків», -

додав керівник зі стратегії фірми. Зростання може розчарувати очікування в 2022

році, а підвищення податків може позначитися на найманні працівників задовго до

того, як будь-яке збільшення трансфертних платежів зможе підняти попит».

Нові висловлювання

керівників провідних центробанків світу

Голова Федеральної резервної системи Джером Пауелл заявив у вівторок

Банківському комітету Сенату, що інфляція може зберігатися довше, ніж

очікувалося, в результаті проблем з ланцюжком поставок і відновлення тиску.

«Інфляція підвищена і, ймовірно, залишиться такою в найближчі місяці до

того, як знизиться», - сказав Пауелл.

Глава центрального банку заявив, що економічне зростання «продовжувало

зміцнюватися», але було зустрінуте підвищувальний ціновим тиском, викликаним

вузькими місцями в ланцюжку поставок і іншими факторами.

***

Виступаючи на форумі Європейського центрального банку в середу, голова ФРС

Джером Пауелл, президент ЄЦБ Крістін Лагард та голова Банку Англії Ендрю Бейлі

сказали, що вони пильно стежать за інфляцією на тлі сплеску цін на енергоносії

та збереження вузьких місць виробництва.

Голова Федеральної резервної системи Джером Пауелл сказав на заході

Європейського центрального банку, що проблеми з ланцюжками поставок можуть

спричинити тривалість інфляції довше, ніж раніше вважав ФРС. «Дуже важко

сказати, наскільки великими будуть наслідки тим часом або як довго вони

триватимуть. Ми очікуємо, що ми це пройдемо", - сказав Пауелл.

Нові дані по економіці та

інфляції

США

Липневий індекс цін на житло

S & P / Case-Shiller показав, що протягом цього місяця ціни на житло в США

зросли на 19,7% в річному численні.

Індекс споживчої довіри Conference Board склав 109,3, що нижче 114,9,

очікуваних економістами, опитаними Dow Jones.

Китай

Офіційний індекс менеджерів

із закупівлі Китаю в промислову секторі за вересень становив 49,6, що нижче

очікувань; значення

індикатору аналітики в опитуванні Reuters очікували у 50,1. Значення PMI нижче 50 означають скорочення

в секторі (або економіці в цілому), тоді як значення вище цього рівня означають

розширення - зростання.

Інфляція в Німеччині

«Рівень інфляції у Німеччині, виміряний як річна зміна індексу споживчих

цін, очікується у вересні 2021 року +4,1%. За результатами, наявними на даний

момент, Федеральне статистичне управління (Destatis) також повідомляє, що

очікується, що споживчі ціни залишаться незмінними з серпня 2021 року»,

повідомлення Destatis.

Коментар оглядачів.

«Європейські дані не змогли вразити,

додавши тиск на спільну валюту. За попередніми оцінками, у вересні інфляція

в Німеччині залишилася на рівні, нижче очікуваного 0,1% (місяць до місяця).

Зміна рівня безробіття в країні склала -30 тис., що також нижче очікувань ринку».

сайт "КІНТО"

тел. (044) 246-73-50